오늘 소개할 종목은 2001년에 설립된 글래드스톤캐피털(GLAD)입니다. 이 회사는 주식시장에서 꾸준히 우상향하는 주가 흐름과 더불어 매달 고정 배당을 지급하며, 최근에는 특별배당까지 선언하여 투자자들에게 높은 관심을 받고 있습니다. 특히 GLAD는 BDC(Business Development Company) 기업으로, 중소기업에 부채 및 지분 투자를 통해 수익을 창출합니다.

BDC 기업은 중소기업의 자금 조달을 지원하는 대신 높은 이자와 배당금을 수익원으로 삼으며, GLAD는 그중에서도 연간 EBITDA(세전·이자지급전·감가상각전 이익)가 300만 달러에서 2500만 달러(한화 약 40억 원에서 350억 원)에 이르는 기업을 주요 투자 대상으로 삼습니다.

|

|

GLAD가 상대적으로 규모가 작은 기업에 집중하는 이유는 명확합니다. 대형 기업에 비해 작은 규모의 기업은 시장에서 덜 알려져 있으며, 이로 인해 은행이나 대형 투자기관과의 경쟁이 적습니다. 이러한 전략은 고수익 투자 기회를 확보할 수 있는 가능성을 열어줍니다. 투자자 입장에서 이 점은 높은 배당수익률뿐만 아니라 장기적으로도 안정적인 자산 증식을 기대할 수 있다는 의미를 가집니다.

포트폴리오와 기업 구조

|

|

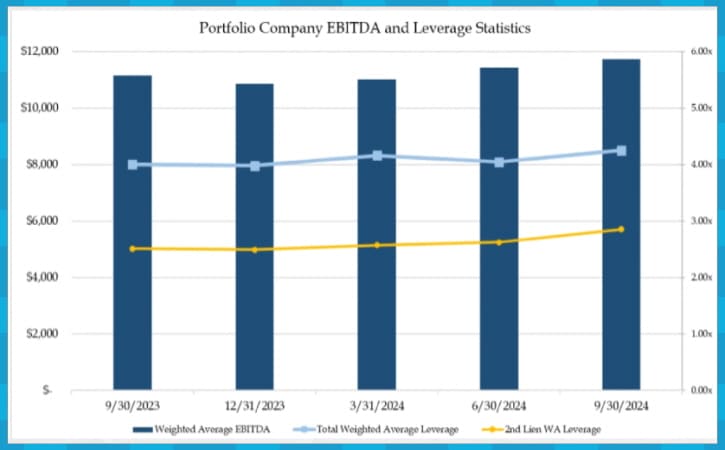

GLAD의 투자 포트폴리오는 안정성을 추구하는 구조로 설계되어 있습니다. 2024년 3분기 기준, 포트폴리오의 70%는 1순위 담보부채, 14%는 2순위 담보부채로 구성되어 있으며, 나머지 16%는 우선주와 일반 주식으로 이루어져 있습니다. 1순위 담보부채는 투자 안정성을 보장하는 주요 자산으로 평가되며, 이는 기업이 부도나 파산 상황에 처하더라도 투자금 회수 가능성을 높이는 중요한 역할을 합니다. 투자 대상 기업의 평균 EBITDA는 약 1200만 달러(한화 약 160억 원)로 평가되며, 레버리지는 약 4.25배 수준입니다. 이는 이익 창출 능력에 비해 부채 비중이 다소 높은 편으로, 중소기업 특유의 재무구조를 반영한 결과라고 볼 수 있습니다. 그러나 BDC 기업의 투자 특성상, 이러한 구조는 높은 이자 수익을 기대할 수 있는 기회로 작용하기도 합니다.

|

|

산업별 포트폴리오 분포를 보면 서비스, 제조, 항공우주 및 방산, 헬스케어, 교육 분야에 가장 큰 비중이 투자되고 있으며, 나머지는 음식료, 자동차, 화물 운송, 에너지 등 다양한 산업에 분산되어 있습니다. 이렇게 여러 산업에 투자하여 리스크를 분산하는 동시에, 상위 5개 투자 종목이 전체 포트폴리오의 약 29.2%를 차지하며 비교적 집중된 형태를 보입니다. 이로 인해 높은 투자 집중도가 리스크로 작용할 수 있지만, 동시에 주력 투자 기업의 성과가 좋을 경우 큰 수익을 기대할 수 있는 기회로 작용하기도 합니다.

부채 관리와 순자산 가치 상승

|

|

GLAD는 다른 BDC 기업들과 비교했을 때 부채 비율이 70% 수준으로 낮은 편입니다. 대부분의 BDC 기업들이 부채 비율 100%를 초과하는 점을 감안하면, GLAD는 이자 비용 부담이 낮아 안정적인 수익 구조를 갖추고 있습니다. 반면, 자문 및 관리비용의 비중은 다른 BDC 기업들보다 높습니다. 주당 순자산 가치(NAV)는 꾸준히 증가하고 있으며, 이는 GLAD의 투자 포트폴리오 가치가 시간이 지남에 따라 안정적으로 상승하고 있음을 나타냅니다. 투자자 입장에서는 이러한 NAV의 꾸준한 상승이 주가 상승의 기초가 되는 만큼, 안정성과 성장 가능성을 동시에 기대할 수 있습니다.

고배당주로서의 매력과 특별배당

GLAD는 매달 말 배당금을 지급하며, 최근에는 주당 0.4달러의 특별배당을 발표했습니다. 이는 연간 배당률 7.57%를 넘어서 총배당률을 9.09%로 높이는 중요한 이벤트입니다. GLAD의 배당 성향은 약 90%로, BDC 기업 특유의 고배당 구조를 유지하고 있습니다. 특별배당을 포함한 배당 내역을 살펴보면, 코로나19 팬데믹 직후 일시적으로 배당이 삭감된 적이 있지만 이후 꾸준히 회복해 현재는 팬데믹 이전 수준을 초과하고 있습니다. 이러한 배당 기록은 GLAD의 재무구조가 안정적임을 보여주는 증거로, 배당 투자자들에게 높은 신뢰를 제공합니다.

현재 주가와 투자 매력

|

|

현재 GLAD의 주가는 26.17달러(한화 약 3만 6천 원)이며, 시가총액은 약 8300억 원 규모입니다. 주당 순자산 가치(NAV)는 21.18달러로, 현재 주가는 NAV 대비 약 23.5% 고평가 되어 있는 상태입니다. 하지만 최근 주가 흐름은 안정적인 우상향 곡선을 그리고 있으며, 장기 투자 관점에서 꾸준한 성장을 기대할 수 있는 상황입니다. 예를 들어 GLAD에 1000만 원을 투자하면 약 276주를 매수할 수 있으며, 매달 약 39달러(한화 약 5만 2천 원)의 배당금을 받을 수 있습니다. 연간으로는 약 468달러(한화 약 62만 원)에 해당하며, 만약 1억 원을 투자한다면 매달 약 50만 원의 배당금을 수령할 수 있습니다. 이는 연간 세후 배당률 6.46% 수준으로, 안정적인 현금 흐름을 추구하는 투자자들에게 매력적인 수치입니다.

장기성과와 투자 고려사항

|

|

GLAD는 배당률이 높은 것뿐만 아니라 장기 성과 면에서도 안정적인 투자처로 평가받고 있습니다. S&P500 ETF인 VOO와 1년, 3년, 5년간 총수익률을 비교했을 때 GLAD는 배당과 자본 이득 측면에서 매우 우수한 성과를 보여주고 있습니다. 다만, GLAD의 포트폴리오가 비교적 집중된 형태를 보이고 있으며, 투자 대상 기업들의 재무구조가 일반적으로 안정적이지 않은 점은 주요 리스크로 작용할 수 있습니다. 따라서 투자자들은 GLAD의 높은 배당 수익률과 장기 성과의 매력을 충분히 고려하되, 이러한 리스크를 감안하여 신중히 접근하는 것이 중요합니다.

마무리

GLAD는 월배당과 특별배당, 주가 우상향, 안정적인 순자산 가치 증가 등 다양한 투자 매력을 겸비한 기업입니다. 안정적인 현금흐름과 함께 장기적인 자본 증식을 추구하는 투자자들에게 적합한 선택지로, 특히 고배당주에 관심이 있는 투자자들에게는 유망한 대안이 될 것입니다. 그러나 투자 전에 리스크를 충분히 검토하고 자신의 투자 목적과 스타일에 부합하는지 확인하는 것이 중요합니다.

고배당 ETF DVY SCHD SDY SPYD 정리 및 비교 요약

많은 분들이 관심 있어하시는 배당 ETF에 관해 이야기해 보려고 합니다. 배당 ETF 중에서도 여러분들이 가장 궁금해하시는 게 바로 또 고배당 ETF죠. 고배당 ETF는 개수도 많고 이름도 엇비슷해서

trajectory.tistory.com

배당률 13% 고배당 월배당 ETF CEF PDI와 HGLB

지날 글에서 월배당 CEF를 소개해 드렸는데 CQS 보다 배당률이 높은 종목 2가지를 더 소개해 드리려고 합니다. CEF는 어렵게 생각할 것 없이 ETF의 종류이며 다만 레버리지까지 일으켜서 수익을 극

trajectory.tistory.com

고배당 전환사채에 투자하는 현재 배당률 9.55% ACV 자산구성 주가

이전 글에 이어서, 안정적인 현금흐름을 제공하는 월배당 CEF를 소개하겠습니다. 이 CEF는 매우 높은 배당률을 자랑하며, 투자자들에게 안정적인 수익을 제공합니다. 배당금을 재투자한다면 연평

trajectory.tistory.com

'투자 공부 > 해외 개별 종목' 카테고리의 다른 글

| 미국 월배당주 배당률 11% 스텔러스 캐피탈 인베스트먼트 티커 SCM (3) | 2024.11.30 |

|---|---|

| 아마다 호플러 프로퍼티즈 고배당 리츠 기업 티커 AHH 임대율 배당률 주가 (2) | 2024.11.27 |

| 성장과 안정성을 갖춘 고배당주 필립모리스 PM 알트리아 MO 브리티시 아메리칸 토바코 BTI KT&G (2) | 2024.11.21 |

| 미국 방산주 RTX 수주잔고 가이던스 실적 배당금 주가 전망 (0) | 2024.08.04 |

| 방위산업 투자 장점과 단점 미국 방산주 PER과 성장률 기준 추천 종목 (0) | 2024.08.01 |

댓글