ETF 이름에 TR이 들어가면 뭐가 다를까요? 종종 듣는 질문 중에 대한 답변을 드리려고 하는데요. 바로 TR ETF입니다. ETF 이름에 TR이 들어간 경우는 뭐가 다른지 아시나요? KODEX 200TR이나 KODEX 미국 S&P500TR, TIGER MSCIKoreaTR, 신한 SOL 200TR ETF와 같은 것들이 여기에 해당하는데요. TR ETF를 알기 위해서는 TR과 PR의 차이를 알아야 합니다.

PR과 TR의 차이

|

|

먼저 PR에 대해 알아보겠습니다. PR은 Price Return Index를 의미합니다. 구성 종목의 가격 변동만을 기반으로 한 지수인데요. 배당을 제외한 투자 성과를 따르는 지수라고 보시면 됩니다. 이 PR을 추적하는 ETF들은 배당을 수령한 뒤에 이를 ETF 투자자들에게 분배하게 됩니다. 대다수의 ETF는 PR ETF 해당한다고 보시면 되는데요. 이와 다르게 TR은 Total Return Index입니다. 구성 종목의 가격 변동과 여기에 배당까지 합친 지수를 의미하죠. 즉 배당까지 반영된 전체 투자 성과를 나타내게 됩니다. 배당으로 ETF에 유입된 자금을 그대로 재투자하게 되죠. 이렇게 보면 엄청 쉽죠. PR ETF는 배당을 분배하고 TR ETF는 배당을 재투자합니다. 이렇게 한 문장으로 정리할 수 있습니다.

분배금과 ETF

|

|

이제부터는 조금 중요한 내용을 살펴보겠습니다. 그렇다면 언제 TR ETF에 투자하면 좋을까요? 먼저 이 질문에 대한 답을 찾기 위해서 세 가지 질문을 던져보겠습니다. 첫 번째 질문은 분배금이 필요한가요?입니다. 간단한 질문이죠. PR ETF는 분배금을 주고 TR ETF는 안 줍니다. 만약 생활을 위해 정기적으로 들어오는 ETF 분배금이 필요하다면 당연히 PR ETF를 선택해야 합니다. 그러나 그렇지 않다면 알아서 재투자가 되는 TR ETF가 더 편리한 선택입니다. 분배금으로 더 높은 수익률을 낼 수 있을까요? 받은 분배금으로 해당 분배금이 나오는 ETF보다 더 높은 수익률을 낼 수 있다면 스스로 분배금을 운용하는 게 좋습니다. 그러면 전체적으로 봤을 때 TR ETF를 상회하는 수익률을 달성할 수 있으니까요. 그러나 장기적으로 이런 성과를 내기 힘들다고 판단된다면 TR ETF에 투자하시기를 권합니다.

TR ETF 평단가

|

|

TR ETF에 투자하게 되면 분배금만큼 평단가가 올라가게 됩니다. 예를 들어, 1만 원짜리 미국 S&P TR ETF 100주를 보유한 투자자의 경우, 분배금을 지급받게 되면 평단가가 1만 10원으로 올라가게 됩니다. 주식 수 100개는 그대로 유지되는데요. 이런 점에서 TR ETF는 주가 수익뿐만 아니라 배당금을 재투자해서 평단가를 끌어올리게 됩니다. 하지만 TR ETF는 장기적으로 봤을 때 PR ETF를 상회하는 결과를 낼 수 있습니다. ETF에 투자한다는 것은 해당 지수나 자산이 장기적으로 우상향 할 것이라는 믿음을 내포하고 있습니다.

특히 패시브 지수 ETF에 투자한다는 것은 이러한 우상향을 더 강하게 믿는 것이죠. 결과적으로 TR ETF는 지수의 우상향을 더욱 효과적으로 반영할 수 있습니다. 그런데 TR ETF와 PR ETF 간의 선택은 투자자의 전략과 목표에 따라 다를 수 있습니다. 만약 투자자가 장기적으로 자산가치의 증가를 추구하고자 한다면 TR ETF가 더 적합할 것입니다. 그러나 수익을 즉시 받고 싶거나, 배당금을 월수익으로 활용하고자 한다면 PR ETF를 선택하는 것이 더 나을 수 있습니다. 이러한 선택은 각 투자자의 리스크 허용 수준, 재무 목표, 투자 기간 등을 고려하여 결정하면 됩니다. 따라서 투자를 고려한다면 자신의 목표와 상황에 맞는 ETF를 선택하는 것이 중요합니다.

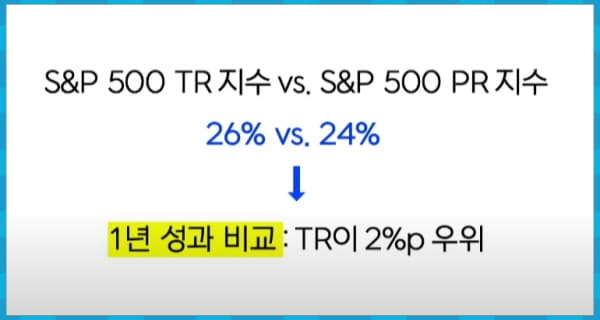

PR과 TR 지수 비교

|

|

|

|

이해를 위해서 S&P 500 TR 지수와 S&P 500 PR 지수를 비교해 보도록 할게요. 2023년 말일 기준 최근 1년 동안 S&P 500 PR은 24% 상승했고, 같은 기간 S&P 500 TR은 26% 상승했습니다. TR이 2% 더 좋은 퍼포먼스를 보였는데요. 3년 기준으로는 S&P 500 TR이 S&P 500 PR보다 6% 높은 33%의 수익률을 보였습니다. 5년 기준으로는 TR이 PR을 17% 포인트 상회했고요. 여기에 10년 기준으로 보면 격차는 더 커집니다. S&P 500 PR이 158% 상승하는 동안 S&P 500 TR은 211% 상승했기 때문이죠. 격차는 53% 포인트에 달합니다. 10년 전에 A군와 B군이 각각의 S&P 500 PR ETF와 S&P 500 TR ETF에 1억 원씩 투자했다고 가정한다면 A군이 1억 5000만 원을 버는 사이 B군은 2억 1000만 원을 벌게 됩니다.

요약 및 마무리

국내 대표적인 S&P 500TR ETF로는 삼성자산운용의 KODEX 미국S&P500TR ETF가 있습니다. 마지막으로 요약해 보겠습니다. PR ETF는 받은 배당을 분배하는 반면, TR ETF는 몽땅 재투자합니다. 분배금이 필요하거나 스스로 더 잘 운용할 수 있다면 PR ETF를 선택하면 됩니다. 장기투자하고 해당 지수가 우상향 하리라 기대한다면, TR ETF를 선택하면 됩니다. 국내 대표 TR ETF로는 KODEX 미국 S&P500TR ETF가 있습니다. 감사합니다.

지수분석부터 미국 한국 일본 S&P500 ETF 정리

ETF의 핵심이라고 할 수 있는 미국의 대표 지수 ETF를 분석해 보겠습니다. 각종 상품 비교와 수수료까지 검토했으니 오늘 글만 보셔도 투자에 많은 도움이 되실 겁니다. 분석할 재료는 S&P500 지수

thesea76.tistory.com

섹터별 분류와 S&P500데이터를 바탕으로 금리인하 시기에 오르는 섹터는?

지금 주목해야 할 섹터는 어디일까요? 역사적 데이터를 바탕으로 살펴보도록 하겠습니다. 먼저 글로벌 산업분류 기준인 GICS 긱스에 따르면 시장의 섹터는 총 11개로 구분됩니다. 에너지, 소재,

thesea76.tistory.com

빅테크와 월배당의 만남 TIGER 미국테크TOP10+10%프리미엄 ETF

내일 새로운 ETF 출시 소식이 있어 이렇게 여러분께 공유해 드려볼까 합니다. 우리나라에서 가장 인기 있는 주식을 꼽으라고 하면, 단연 빅테크라고 볼 수 있습니다. 하지만 2023년 SOL 미국 배당

thesea76.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| 커버드콜 SCHD S&P500 미국주식 채권 국내상장 미국 ETF 배당률은? (0) | 2024.05.25 |

|---|---|

| 국내상장 일본 ETF 정리 TIGER 일본니케이225 일본반도체FACTSET 등 (1) | 2024.05.24 |

| IRP 안전자산 ETF KODEX ARIRANG KBSTAR 히어로즈 TDF 수익률비교 (0) | 2024.05.23 |

| 신한 SOL 미국테크TOP10 미국테크TOP10인버스(합성) 특징 수수료 (0) | 2024.05.22 |

| KODEX 미국배당+10%프리미엄다우존스 ETF 추종지수 비교 (2) | 2024.05.21 |

댓글