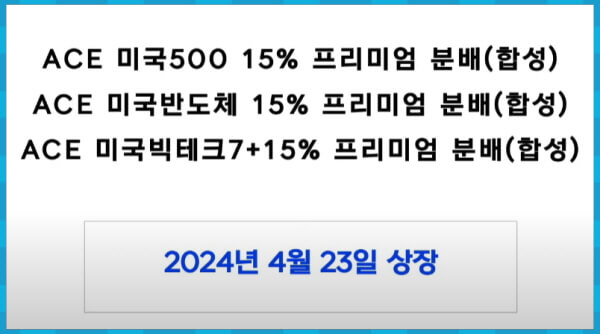

지금부터 살펴볼 ETF는 한국자산운용의 커버드콜 ETF 삼총사입니다. 이 3개 ETF는 2024년 4월 23일부터 거래되는 따끈따끈한 상품인데요. ACE 미국500 15%프리미엄분배(합성), ACE 미국반도체15%프리미엄분배(합성), ACE 미국빅테크7+ 15%프리미엄분배(합성) 이렇게 3가지 ETF를 바로 살펴보겠습니다.

15% 프리미엄 분배

|

|

먼저 각 ETF의 기초자산부터 파악해 보겠습니다. 3가지 ETF의 기초자산은 각각 미국 우량주 500개 기업, 미국 반도체 기업 중 시가총액 상위 30개 기업 그리고 미국 빅테크 기업 중 시가총액 상위 10개 기업입니다. 우리가 잘 이해해야 하는 부분은 여기부터인데요. 바로 15% 프리미엄 분배죠. 이 명칭이 의미하는 바는 커버드콜 전략입니다. 콜옵션을 매도해 당장의 분배 재원을 마련하는 전략인데요. 이 3가지 ETF는 커버드콜로 무려 연간 15%의 수익률을 만들어내려고 합니다.

ACE 미국500 15%프리미엄분배(합성)

|

|

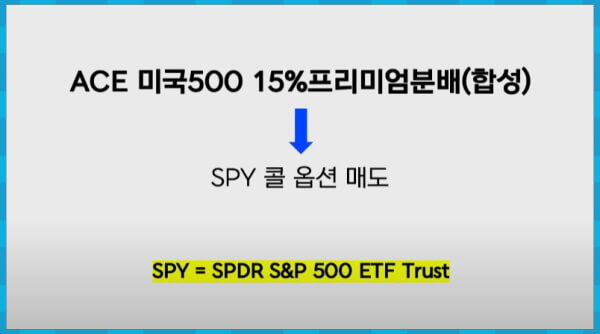

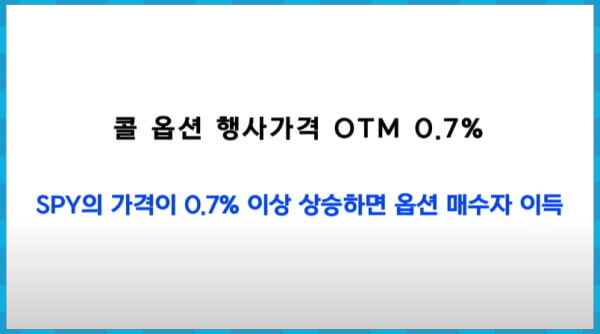

ACE 미국500 15% 프리미엄 분배(합성)는 SPY 콜옵션을 매도하는 전략을 사용합니다. 여기서 SPY는 여러분이 잘 알고 있는 SPDR S&P500 ETF Trust를 말하며, 이는 S&P500 지수를 추종하는 ETF입니다. 이 전략은 SPY의 종가 기준으로 OTM(Out-of-the-Money) 0.7%의 콜옵션을 매도합니다. 즉, 콜옵션의 행사가격은 SPY의 종가보다 0.7% 더 높은 수준으로 설정되어 있습니다. 이는 투자자가 SPY의 가격이 일정 수준 이상으로 상승하지 않는 한 콜옵션을 매도한 대가로 프리미엄을 받을 수 있다는 뜻입니다. 이러한 전략은 수익을 창출하기 위해 SPY의 가격이 큰 폭으로 상승하지 않을 것이라는 견해를 기반합니다. 콜옵션을 매도하는 것은 SPY의 상승을 제한적으로 예측하면서, SPY의 가격이 콜옵션의 행사가격을 초과하지 않는 경우 프리미엄을 확보할 수 있는 방법입니다.

ACE 미국반도체15%프리미엄분배(합성)

|

|

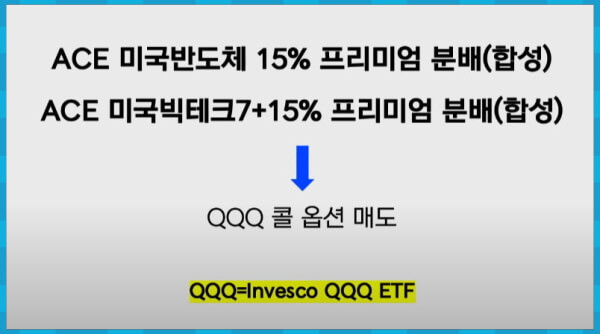

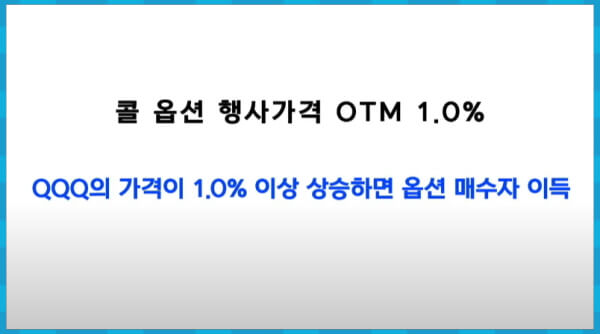

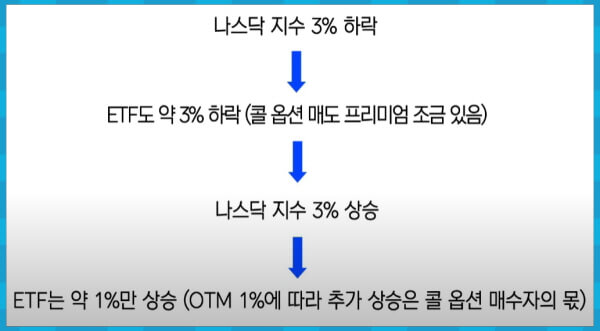

ACE 미국반도체 15% 프리미엄 분배(합성)와 ACE 미국빅테크7+ 15% 프리미엄 분배(합성)는 QQQ의 콜옵션을 매도하는 전략을 사용합니다. QQQ는 인베스코의 QQQ ETF로, 나스닥 100 지수를 추종하는 ETF입니다. 이들 ETF는 QQQ의 종가를 기준으로 OTM 1%의 콜옵션을 매도합니다. 이는 콜옵션의 행사가격이 QQQ의 종가보다 1% 더 높다는 것을 의미합니다. 이러한 전략은 다음날 QQQ의 가격이 1% 이상 상승하면 콜옵션 매수자들이 행사가격에 도달하거나 초과하게 되는 구간에 진입하게 됩니다. 콜옵션 매수자들에게는 이러한 OTM 조건이 유리합니다. QQQ의 가격이 해당 수준까지 상승하면 매수자들은 옵션을 행사하여 이익을 얻을 수 있습니다.

ACE 미국빅테크7+ 15%프리미엄분배(합성)

|

|

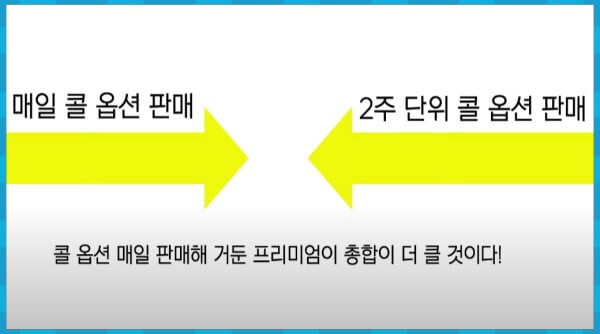

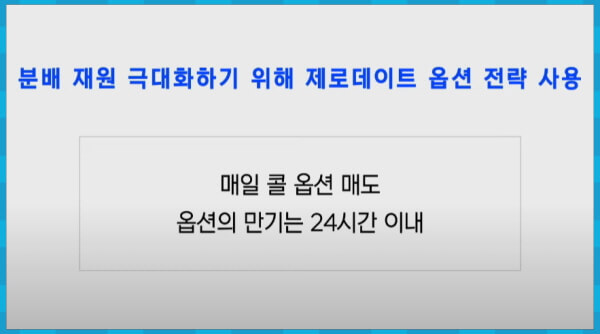

ACE ETF들은 연간 15%의 분배금을 지급하기 위해 매일 콜옵션을 매도하고 있습니다. ACE 미국빅테크7+ 15%프리미엄분배(합성)도 마찬가지이며 또한, 이 콜옵션의 만기는 24시간 이내로 짧게 설정되어 있습니다. 이러한 전략을 사용하는 이유는 투자자들에게 매일 일정한 프리미엄을 확보하고, 이를 통해 연간 15%의 분배금을 지급하기 위함입니다. 콜옵션 매도를 통한 수익 창출은 옵션 프리미엄을 받는 전략으로, 일정 수준의 리스크를 수반합니다. 만기까지 QQQ의 가격이 행사가격을 초과하지 않을 경우, 콜옵션 매도자는 프리미엄을 온전히 수취할 수 있습니다. 투자자는 이러한 전략을 활용할 때 시장의 변동성과 리스크를 주의 깊게 모니터링해야 합니다.

제로 데이트 옵션

|

|

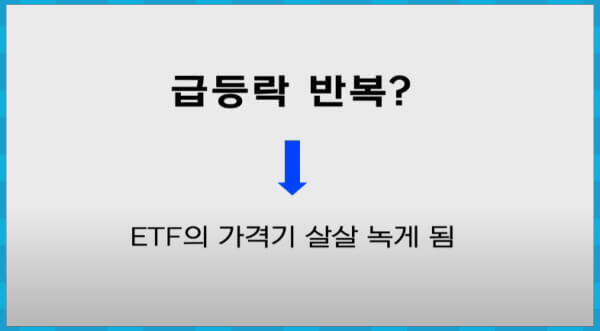

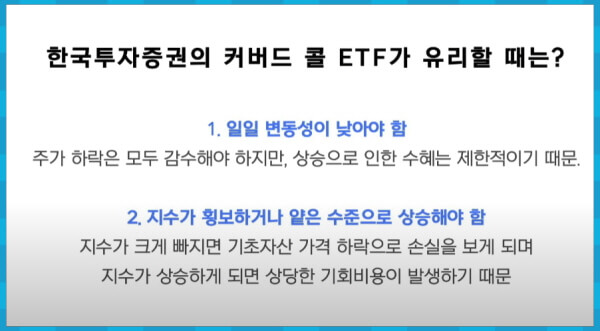

이를 제로 데이트 옵션이라고 부르는데요. 한국투자자산운용은 매일 콜옵션을 매도하는 방식이 더 긴 만기를 두고 콜옵션에 매도하는 것보다 더 효과가 클 것이라고 보고 있는 겁니다. 그렇다면 우리는 이 ETF를 어떤 판단 기준 아래 활용해야 할까요? S&P 500과 나스닥 100 지수가 크지 않은 변동성을 보이며 횡보하거나 혹은 얕은 수준으로 상승할 때 이 세 ETF는 가장 좋은 성과를 내게 됩니다. 콜옵션 프리미엄의 이익을 지속적으로 누리면서 동시에 증시 급등으로 인한 기회비용의 상실이 발생하지 않기 때문이죠. 우리가 특히 조심해야 할 지점도 있는데요. 제로 데이트 옵션 전략에는 치명적인 약점이 있습니다. 증시가 큰 변동성을 보일 때에 취약하다는 거죠.

총보수

|

|

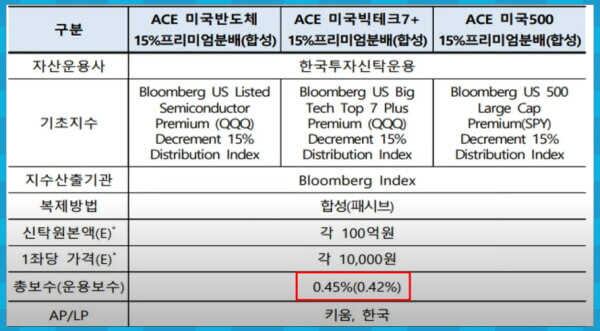

S&P 500과 나스닥 100 지수의 변동성이 높아지면 투자자들은 지수 하락의 타격을 고스란히 받는 동시에 또 지수 반등에서는 소외되게 됩니다. 이런 과정이 몇 차례 반복되게 되면 ETF의 주가 자체가 우하향하는 그림을 그리게 되고요. 한국투자자산운용에 이번 ETF의 운용보수 총보수는 각각 0.42%와 0.45%인데요. 이는 상당히 높은 보수율입니다. 기초자산과 콜옵션 매도 전략의 특성 그리고 비용 등을 종합적으로 고려했을 때 이번 3종 ETF는 장기투자보다는 특정한 시장 상황에 맞춰서 활용하는 중단기적인 도구로 이해해야 합니다.

정리 및 마무리

정리를 하면서 마무리하도록 하겠습니다. 한국투자자산운용이 커버드콜 ETF를 선보였습니다. 매일 콜옵션을 매도하는 전략을 채택하고 있으며 이를 통해 연 15%의 분배율을 달성하는 것을 목표로 두고 있습니다. 변동성 낮은 횡보 혹은 낮은 폭의 상승장에서 최적의 퍼포먼스를 낼 것으로 추정됩니다. 높은 변동성을 보이는 하락장에서는 매우 치명적인 손실을 초래할 위험이 있습니다. 비용은 상대적으로 높은 편입니다.

5월 FOMC 결과와 파월 발언 기준금리 전망 그리고 FOMC 일정

올해 FOMC는 8번이 예정되어 있는데요. 그중에 세 번째 연준 미팅이 오늘 새벽에 있었습니다. 어떤 일이 있었는지 우리가 알아야 할 것이 무엇인지 수페님의 분석과 글로 자세히 살펴보겠습니다.

thesea76.tistory.com

일본에 투자하는 방법2 - ETF, 배당 ETF, 배당 성장률이 좋은 기업

엔화 투자에 대해 간단하게 전략을 말씀드려 보면 우선은 엔화가 900원 밑으로 내려왔습니다. 이게 1000원까지만 올라가도 한 11% 상승이 나오는 겁니다. 엔화 투자뿐만 아니라 플러스알파의 수익

thesea76.tistory.com

1년에 배당을 16번이나 한다고?? 특별 배당금?? MAIN

현재 배당주와 ETF에 투자 중이라면 매월 받는 배당금을 늘려가는 재미가 쏠쏠하실 텐데요. 혹시 1년에 16번 배당을 주는 기업이 있다는 것을 아시나요? 7%대의 높은 배당률에 4번의 추가 특별배당

thesea76.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| TATA그룹 상장사 중 시가총액 상위 10개 종목 KODEX 인도타타그룹 ETF (1) | 2024.05.10 |

|---|---|

| 테슬라 월배당 커버드콜 ETF KODEX 테슬라인컴프리미엄채권혼합액티브 (15) | 2024.05.06 |

| KODEX 미국30년국채+12%프리미엄 ETF 금리 인하와 채권 (0) | 2024.05.01 |

| KODEX 미국배당프리미엄액티브 ETF와 Amplify의 DIVO (0) | 2024.04.24 |

| 월배당 고배당 ETF TIGER 배당프리미엄액티브 배당 분배금 수수료 등 (0) | 2024.04.20 |

댓글