미래에셋의 TIGER ETF에 비해 상대적으로 덜 주목받는 KODEX 미국배당프리미엄액티브 ETF를 소개해 드리고자 합니다. 이 ETF는 주식 커버드 콜 전략을 사용하는 상품으로, 한국 시장에서는 어떤 점에서 "한국의 JEPI"라는 표현으로 설명할 수 있습니다. 지금부터 살펴보겠습니다.

배당 성장주 투자 ETF

|

|

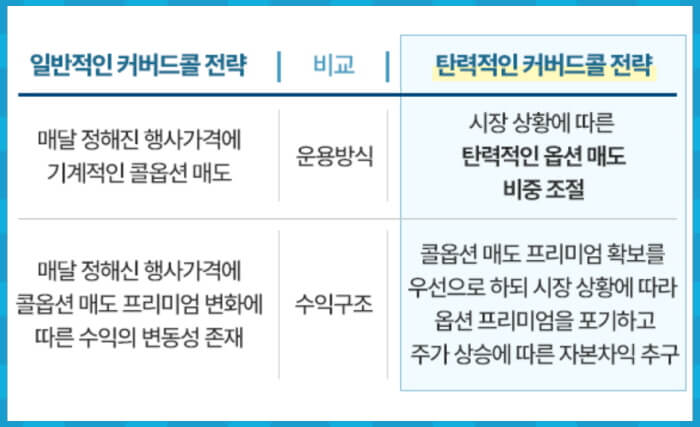

KODEX 미국배당프리미엄액티브 ETF는 배당 성장주에 중점을 두고 투자하며, 퀄리티 성격을 가진 종목을 선별하여 투자하는 커버드 콜 ETF입니다. 이 ETF는 JEPI와 마찬가지로 액티브한 전략을 사용합니다. 어떤 종목에 투자할지, 옵션 매도 비중을 얼마나 가져갈지 등은 매니저의 재량에 달려 있습니다. 이와 같은 전략은 매니저의 전문성을 요구하며, 특히 콜 옵션 매도를 어떻게 할지 여부 역시 매니저의 역량에 달려 있습니다. 이는 TIGER 커버드콜 종목과는 달리, TIGER ETF는 종목 선정과 콜 옵션 매도 비중을 수동적인 방식으로 결정하기 때문입니다. KODEX 미국배당프리미엄액티브 ETF는 운용자의 역량을 활용하여 더 나은 성과를 추구합니다.

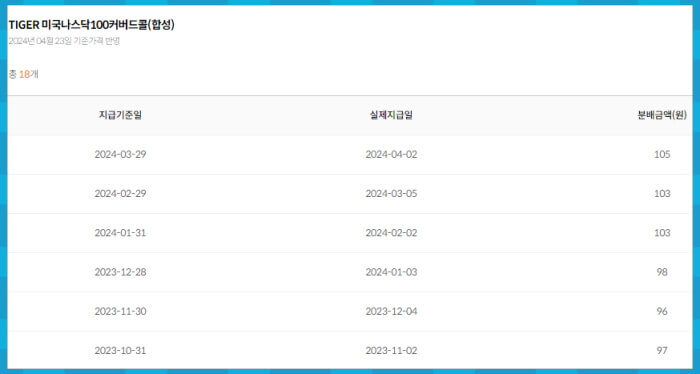

TIGER 미국나스닥100커버드콜(합성)

|

|

KODEX 미국배당프리미엄액티브 ETF는 ETF 시장에 관심이 많은 이들이 아니면 잘 모르는 경우가 많을 수 있습니다. 이 ETF는 2022년 9월 27일에 신규 상장된 비교적 오래된 ETF입니다. 그러나 상장 시기가 다소 불운했습니다. 같은 시기에 상장한 TIGER 미국나스닥100커버드콜(합성) ETF에 비해 인지도가 크게 낮았기 때문입니다. TIGER 미국나스닥100커버드콜(합성) ETF는 기초지수가 QYLD와 동일하며, 연간 약 12% 수준의 월분배금을 제공하여 국내 투자자들 사이에서 이미 높은 인기를 받고 있었습니다. 상장 전부터 많은 관심을 받은 ETF로, 이로 인해 KODEX 미국배당프리미엄액티브 ETF가 상대적으로 덜 주목받는 결과를 낳았습니다.

DIVO와 동일한 ETF

|

|

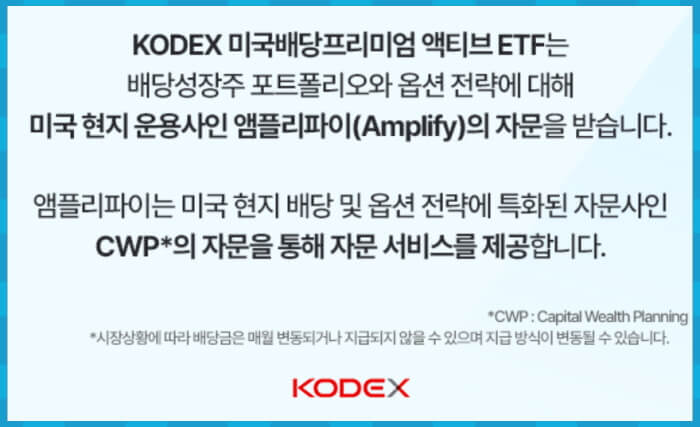

KODEX 미국배당프리미엄액티브 ETF는 미국 상장 ETF인 DIVO와 동일한 상품입니다. 이 ETF는 JEPI와 유사하지만, JEPI 대신 DIVO를 기반으로 하고 있기 때문에 "한국의 JEPI"라는 표현을 사용하기에는 맞지 않습니다. DIVO는 JEPI나 QYLD에 비하면 인지도가 다소 낮지만, 약 3조 원의 규모와 매력적인 운용 전략을 갖춘 커버드콜 ETF입니다. KODEX 미국배당프리미엄액티브 ETF는 DIVO와 유사한 전략을 따르기 때문에, 운용 전략과 종목 선정 과정에서 DIVO의 전략을 참고할 수 있습니다. 이 액티브 ETF는 어떤 종목을 선택하느냐가 성과에 중요한 영향을 미치므로, 매니저의 전문성과 운용 전략이 중요한 요소입니다. Amplify에서 제공하는 자료를 통해 이 ETF의 특성과 전략에 대해 더 자세히 알 수 있습니다.

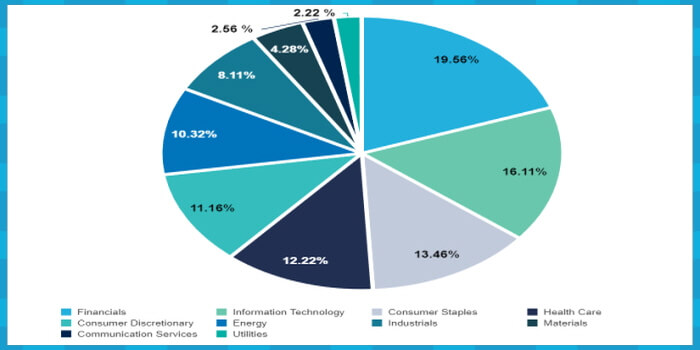

섹터별 비중

|

|

DIVO는 퀄리티 스타일의 배당 성장주를 선별하여 투자합니다. 이 ETF의 주요 특징은 특정 섹터에 지나치게 편중되지 않도록 다양한 섹터에서 종목을 선별하는 것입니다. 전체적으로 20~40 종목 정도를 선정하며, 이는 JEPI나 SCHD가 약 100 종목 정도에 투자하는 것과 비교하면 상대적으로 적은 종목에 집중 투자하는 것으로 볼 수 있습니다. 종목별 편입 상한 비중은 정해져 있지 않지만, 약 5% 수준으로 보시면 됩니다. 이 ETF는 부동산 업종에 투자하지 않으며, 특정 섹터에 대한 편중을 최소화하기 위해 종목 선정 과정에서 섹터별 비중을 고려합니다. 커버드콜 전략을 사용하는 만큼, 콜 옵션 매도를 시행합니다. 상위 10개 종목 중 한 개 종목의 비중이 약 5% 수준임을 확인할 수 있습니다. 이처럼 다양한 섹터에서 종목을 선별하고, 커버드콜 전략을 활용하는 것이 KODEX 미국배당프리미엄액티브 ETF의 특징입니다.

콜옵션 매도

|

국내 투자자들에게도 잘 알려진 마이크로소프트, 비자, 맥도널드, 월마트, JP모건, 등의 배당 성장주와 고배당주를 편입하고 있습니다. 이 ETF는 커버드콜 ETF이므로 콜 옵션을 매도하지만, 대표지수의 콜 옵션을 매도하는 대신 보유 종목의 콜 옵션을 매도합니다. 또한, 모든 종목에 대해 콜 옵션을 매도하는 것이 아니라 보유 종목 중 일부에만 콜 옵션 매도를 진행합니다. 예를 들어, 2024년 4월 23일 기준으로 총 38 종목을 편입하고 있으며, 그중 8 종목에 대해서만 콜 옵션을 매도하고 있는 것으로 확인됩니다. 그러나 이 8 종목을 선정한 기준에 대해서는 공개적으로 밝혀지지 않았습니다. 이러한 전략은 매니저의 전문성에 따라 각 종목에 대해 신중하게 옵션 매도 여부를 결정하며, 이는 ETF의 수익과 위험을 조절하는 데 중요한 역할을 합니다.

고배당주보다는 배당 성장주에 투자하기 때문에 주식 포트폴리오에서 기대할 수 있는 인컴이 상대적으로 크지 않습니다. 또한, 콜 옵션 매도 프리미엄도 콜 옵션 매도 비중이 100%가 아니라 40% 수준이기 때문에 프리미엄 수익도 크게 높지는 않습니다. Amplify에서 제공하는 자료에 따르면, 이 ETF는 주식 배당에서 연 2~3%의 수익을, 콜 옵션 매도 프리미엄에서 연 2~4%의 수익을 추구한다고 설명하고 있습니다. 결국 이 ETF는 주식의 현금 배당과 콜 옵션 매도 프리미엄 수익을 재원으로 분배금을 지급하며, 월 분배를 실시합니다. DIVO는 2016년 12월 14일에 신규 상장된 ETF입니다. 이러한 운용 전략을 통해 투자자들에게 안정적인 수익을 제공하면서도 성장 가능성을 가진 주식에 투자하고 있습니다.

분배금

|

|

DIVO는 2023년에 매월 12번의 분배금을 주당 0.14달러 수준으로 지급하였으며, 비교적 균일하게 거의 같은 수준의 분배금을 유지하고 있습니다. 이처럼 꾸준한 분배금 지급은 월분배를 선호하는 투자자들에게 안정적인 수익을 제공하는 것으로 보입니다. KODEX 미국배당프리미엄액티브 ETF도 상장 이후 매월 분배금을 지급하고 있으며, 매월 지급되는 분배금 수준은 주당 50원에서 53원 정도입니다. 2024년에 65원을 지급하기도 했습니다. 이를 통해 이 ETF를 매수하시는 투자자들은 매월 약 0.5% 수준의 분배금을 받을 수 있습니다. 이는 월분배를 선호하는 투자자들에게 일정하고 안정적인 수익을 제공하는 것으로 평가할 수 있습니다.

마무리

배당주 커버드콜 ETF에 관심이 있는 분들은 다음과 같은 사항을 이해하고 비교하는 것이 도움이 될 것입니다.

- 배당 성장주에 대한 투자 : 배당 성장주에 투자하면서 안정적인 수익을 추구합니다.

- 위험 수준 : 배당 성장주 ETF와 비교하여 위험을 더 낮추는 효과가 있습니다.

- 월 분배금 : 일정한 수준의 월 분배금을 받으면서 투자 수익을 안정적으로 관리할 수 있습니다.

- 커버드콜 전략 : 커버드콜 ETF이기 때문에 주가 상승에 대한 일부 이익을 따르지 못합니다.

배당 성장주 커버드콜 ETF는 안정적이고 꾸준한 수익을 원하는 투자자들에게 적합한 선택일 수 있습니다. 다만, 주가 상승을 통한 수익의 일부를 포기할 수 있다는 점을 염두에 두고 투자하는 것이 좋습니다. 끝까지 읽어주셔서 감사합니다.

서학개미는 SOXL 엔비디아 마이크로스트래티지 테슬라를 매수하고

서학개미들의 차익 실현 욕구가 억제되면서 순매수 규모가 점점 커지고 있습니다. 미국 증시가 상승하고 있는 가운데, 서학개미들은 추가 상승 가능성을 염두에 두고 차익 매도보다는 주식 비

thesea76.tistory.com

근로자 퇴직금 DB형 퇴직연금 DC형 퇴직연금 IRP

직장인들이 관리하는 자산 중에서 가장 큰 규모의 자산이 뭘까요? 다들 아시겠지만 퇴직금입니다. 근로자분들이 가장 많이 궁금해하시는 퇴직금의 종류에 대해서 알아보도록 하겠습니다. 우리

thesea76.tistory.com

미국 ETF, 국내 상장 미국 ETF 세금과 세율 비교

지난 글에서 S&P500을 추종하는 미국 ETF VOO와 국내에 Tiger 미국S&P500 ETF를 비교해 보았습니다. 3년간 수익률을 기준으로 1000만 원을 투자했을 때 모의 계산 금액은 VOO 1517만 원, 타이거 1506만 원으로

thesea76.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| ACE 미국500 15%프리미엄분배(합성) 미국반도체15% 미국빅테크7+ (0) | 2024.05.04 |

|---|---|

| KODEX 미국30년국채+12%프리미엄 ETF 금리 인하와 채권 (0) | 2024.05.01 |

| 월배당 고배당 ETF TIGER 배당프리미엄액티브 배당 분배금 수수료 등 (0) | 2024.04.20 |

| 국내 상장 S&P500 ETF 나스닥 100 ETF 미국 배당 다우존스 ETF 총보수 (0) | 2024.04.19 |

| TIGER미국나스닥100TR채권혼합FN SOL미국TOP5채권혼합40Solactive (0) | 2024.04.18 |

댓글