최근 국내에도 월배당 ETF가 많이 상장되었고, 월배당 ETF는 갈수록 많은 관심과 인기를 누리고 있습니다. 오늘은 그중에서도 국내 주식을 기초자산으로 하는 월배당 ETF를 모두 비교하고 분석해보려고 합니다. 현재 국내 주식을 기초자산으로 하는 월배당 ETF는 총 5개가 상장되어 있습니다.

시가총액과 거래량 비교

ARIRANG 고배당주, TIGER 은행고배당플러스TOP10, TIMEFOLIO KOREA플러스배당액티브, KODEX 고배당, WOORI 200입니다. 먼저 이들의 시가총액을 비교해 보면, ARIRANG 고배당주와 TIGER 은행고배당플러스TOP10의 시가총액이 각각 3천억 원대, 2천억 원대로 압도적으로 큰 시가총액 규모를 가지고 있습니다. 반면, WOORI 200의 시가총액은 74억 원밖에 되지 않습니다.

|

|

다음으로, 매매를 위해 1차적으로 확인할 요소인 거래량을 보면, ARIRANG 고배당주와 TIGER 은행고배당플러스TOP10, TIMEFOLIO KOREA플러스배당액티브는 하루 평균 거래량이 10만 주가 넘기 때문에 충분하다고 볼 수 있지만, KODEX 고배당과 WOORI 200은 거래량이 부족하다고 생각할 수 있습니다. 특히 WOORI 200은 아예 거래가 힘든 정도이기 때문에 이번 분석에서는 제외하고 나머지 4개 ETF를 중점적으로 다뤄보도록 하겠습니다.

특징

4개 ETF의 특징을 간략하게 보면, ARIRANG 고배당주는 시가총액 상위 200 종목 중 예상 배당수익률을 기준으로 상위 30 종목에 투자하고, TIGER 은행고배당플러스TOP10은 상업은행 종목 중 예상 배당수익률이 코스피 대비 높은 종목 10개에 투자합니다. 이때 10 종목이 채워지지 않을 경우 보험 및 증권 종목 내에서 추가합니다. TIMEFOLIO KOREA플러스배당액티브는 코스피 200 지수를 기반으로 한 액티브 투자를 진행하고, 액티브 투자로 얻은 초과 수익과 투자 종목으로부터 받은 배당금을 ETF 투자자에게 분배합니다. 마지막으로, KODEX 고배당은 전년도 배당 수익률이 상위 30%인 종목 중 변동성이 낮은 50 종목에 투자합니다. 이처럼 모두 국내 주식에 투자하는 것은 동일하지만, 세부적인 특징은 다르다는 것을 알 수 있습니다.

종목 비교

|

|

|

|

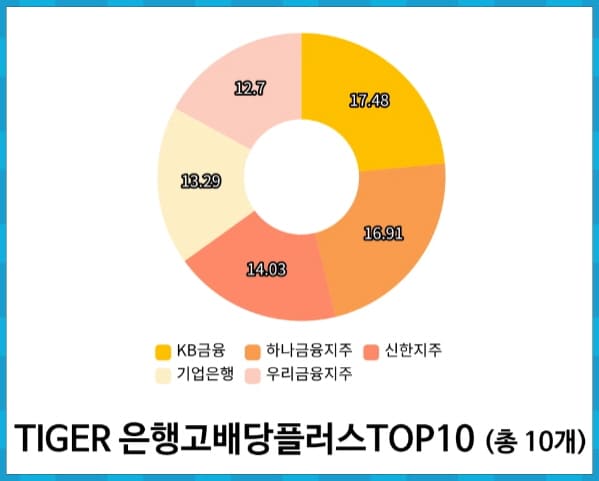

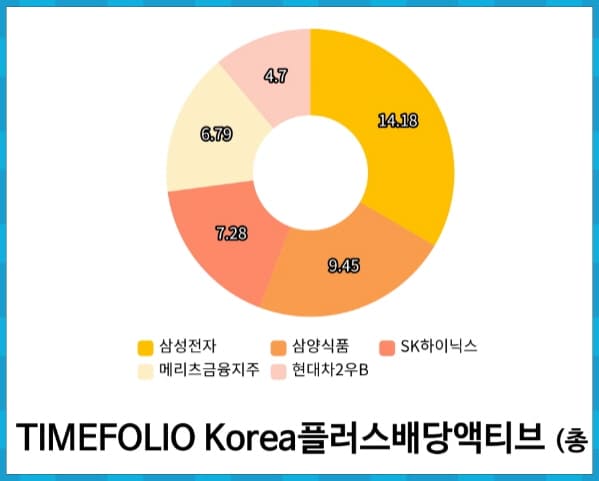

다음으로, ETF별 상위 5 종목을 보면, ARIRANG 고배당주는 하나금융지주, 한국가스공사, KB금융, 기아, JB금융지주 등에 투자 중이며, 한 종목당 비중은 5%대에서 6%대입니다. TIGER 은행고배당플러스TOP10은 KB금융, 하나금융지주 등 은행주에 투자 중이며, 열 종목에만 투자하는 만큼 한 종목당 비중이 10%대로 굉장히 큽니다. TIMEFOLIO KOREA플러스배당액티브는 코스피 200을 기반으로 하기에 삼성전자, SK하이닉스의 비중이 큰 편이며, 최근 주가가 많이 오른 삼양식품 역시 포함되어 있습니다. 마지막으로, KODEX 고배당은 현대차3우B, 삼성화재우, 기업은행 등에 투자 중이며, 오늘 알아보는 ETF 중에서 상위 5 종목의 비중이 가장 적고 구성 종목 개수는 가장 많은 ETF입니다.

수수료

| 표면 수수료 비교 | ||||

|---|---|---|---|---|

| 구분 | ARIRANG 고배당 | TIGER 은행고배당 | KODEX 고배당 | TIMEFOLIO |

| 운용보수 | 0.230% | 0.300% | 0.260% | 0.800% |

다음으로, 장기적 성과에 큰 영향을 미치는 수수료를 보겠습니다. 수수료 자체는 ARIRANG 고배당주가 가장 저렴하며, TIGER 은행고배당플러스TOP10과 KODEX 고배당이 그 뒤를 잇고 있습니다. 전체적으로 수수료가 아주 싼 편은 아니지만, 특히 TIMEFOLIO KOREA플러스배당액티브는 총보수와 기타 비용을 합하면 1.2%에 달하는 굉장히 높은 수수료가 책정되어 있습니다. 확실히 TIMEFOLIO 상품의 경우 액티브 ETF인 만큼 기본적인 보수와 매매 중개 수수료가 높은 것으로 보입니다.

괴리율

다음으로, ETF의 날짜별 순자산 가치와 괴리율을 보면, ARIRANG 고배당주와 KODEX 고배당이 대체로 안정적인 모습을 보이지만, 모두 큰 차이는 없다는 걸 알 수 있습니다. 이는 기본적인 유동성 공급이 이루어지고 거래량도 어느 정도 있는 ETF로 추렸기 때문인 것 같습니다. 그리고 최근 분배금 지급 내역을 보면, TIGER 은행고배당플러스TOP10과 TIMEFOLIO KOREA플러스배당액티브가 꾸준히 월 분배금을 지급했다는 걸 알 수 있습니다. ARIRANG 고배당주와 KODEX 고배당의 경우 각각 이번 연도 5월과 4월에 월 분배를 선언하며 비교적 최근에 월 분배를 시작했습니다.

분배금 지급 내역

| 2024년 예상 분배율 비교 | ||||

|---|---|---|---|---|

| 구분 | ARIRANG 고배당 | TIGER 은행고배당 | KODEX 고배당 | TIMEFOLIO |

| 예상 분배율 | 5.43% | 5.68% | 4.71% | 5.50% |

|

|

그럼 과거 분배금 지급 내역은 어땠을지 함께 보도록 하겠습니다. 2023년 분배금 지급 당시 주가 기준으로 연간 분배율은 ARIRANG 고배당주가 6.03%, TIMEFOLIO KOREA플러스배당액티브가 6.01%, KODEX 고배당이 5.95%로 비교적 최근 상장한 TIGER 은행고배당플러스TOP10을 제외하고 모두 6% 내외의 연간 분배율을 기록했습니다. 다시 돌아와서 올해 지급된 월 분배금을 기준으로 연간 환산하여 6월 4일 종가로 분배율을 계산해 보면, 2024년 예상 분배율은 표와 같습니다. 분배율은 TIGER 은행고배당플러스TOP10, TIMEFOLIO KOREA플러스배당액티브, ARIRANG 고배당주, KODEX 고배당 순으로 높으며, 최근 월 분배로 전환한 ARIRANG 고배당주와 KODEX 고배당은 아마도 안정적인 월 분배를 위해서 연초에는 분배금을 낮게 책정하다가 연말에는 분배금을 좀 더 높일 것으로 예상됩니다.

주가 수익률

|

그리고 각 ETF의 주가 수익률을 보면 모두 꽤나 준수한 주가 수익률을 보였습니다. 최근 밸류업 기대감으로 은행, 증권, 보험주 등 배당주 성격을 띠는 종목이 많이 상승한 영향도 있겠습니다. 주가 수익률은 TIMEFOLIO KOREA플러스배당액티브가 모든 구간에서 가장 높은 수익률을 기록했고, KODEX 고배당이 가장 낮은 수익률을 기록했습니다. 마지막으로, 주가 수익률과 분배율을 합쳐보면 ETF별로 성과를 명확하게 파악할 수 있습니다. 확실히 KODEX 고배당은 주가 수익률과 분배율 모두 낮기 때문에 선택에서 우선적으로 제외를 고려해 보시는 게 좋을 듯합니다.

결론

|

정리해 보겠습니다. 성과 기준으로 최고의 선택은 TIMEFOLIO KOREA플러스배당액티브인 것 같습니다. 물론 수수료가 높고 액티브 상품이기 때문에 성과의 변동이 클 수 있지만, 최근 1개월, 6개월, 1년 주가 수익률에서 다른 세 상품을 모두 앞서고 있고 월 분배 역시 거의 2년 동안 꾸준히 지급되고 있기 때문입니다. ARIRANG 고배당주와 TIGER 은행고배당플러스TOP10 역시 훌륭한 성과를 보여주었습니다.

개인적으로 TIMEFOLIO 상품과 ARIRANG 상품을 함께 조합한다면, 더욱 안정적이면서 은행주도 많이 포함되어 있기 때문에 TIGER 상품을 굳이 편입하지 않아도 된다고 생각합니다. 물론 은행주에 집중 투자하고 싶으신 분들께는 TIGER 상품이 좋겠으나, 변동성도 확실히 클 것으로 예상됩니다. KODEX 상품은 아쉬운 성과를 보인다는 생각이 듭니다. 오늘은 이렇게 국내 주식을 기초자산으로 하는 월배당 ETF 중 어떤 것이 최고의 선택인지 알아보았습니다. 최근에는 월배당 ETF가 많아지다 보니, 이렇게 기초자산 종류별로 차근차근 알아가는 것이 좋을 것 같습니다. 감사합니다.

미국 배당 ETF TOP5 비교 배당성장 SCHD 월배당 PFF 커버드콜 QYLD

ETF 중에서 배당 관련 ETF를 정리해 보겠습니다. 배당 ETF는 배당금을 얼마나 많이 주는지, 그리고 배당 성장률이 높은지가 중요한데요. 현재 시점에서 다양한 배당 ETF의 배당률을 점검해 보겠습니

trajectory.tistory.com

한국판 SCHD ACE/SOL/Tiger/SOL(H)/+3%/+7% 미국배당다우존스

편하게 우리가 슈드라고 부르죠. SCHD 한국판 ETF는 매월 분배금을 지급합니다. 대표적인 한국판 SCHD ETF 6종의 2024년 2월 분배금을 정리해 보겠습니다. 6개의 종목은 ACE 미국배당다우존스, SOL 미국

trajectory.tistory.com

나스닥100 ETF 수수료 분배금 비교 TIGER 미국나스닥100 133690

이번 글에서는 국내 상장된 미국 나스닥100 ETF 4종에 대해 자세히 알아보겠습니다. 비교할 ETF는 TIGER, ACE, KBSTAR, SOL 미국 나스닥 100입니다. 이들 ETF는 모두 미국 나스닥 100 지수를 추종하며, 환헷지

trajectory.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| ETF 수수료 운용 보수 비용 구조 총보수와 기타 비용 (0) | 2024.06.21 |

|---|---|

| ETF 진짜 가치 NAV 괴리율 INAV 유동성공급자제도 LP (11) | 2024.06.20 |

| ACE 미국30년국채액티브(H) 453850 기본정보 수수료 배당 분배금 (0) | 2024.06.19 |

| TIGER 미국테크TOP10INDXX 미국테크TOP10+10%프리미엄 주가 비교 (1) | 2024.06.19 |

| AI와 에너지 KBSTAR 글로벌원자력iSelect ETF 442320 수수료 전망 (1) | 2024.06.16 |

댓글