올해는 미국의 기준금리 인하 기대감으로 시작했습니다. 하지만 금리 인하는 아직 현실이 되지 못했습니다. 글로벌 자산시장에서 변동성이 높은 장세가 이어지고 있는데, 이런 상황에서 향후 투자 방향성을 고민하시는 투자자분들에게 적합한 상품을 하나 소개해 드리겠습니다.

ACE 미국나스닥100채권혼합액티브 ETF

| ACE 미국나스닥100채권혼합액티브 ETF 요약 | |||

|---|---|---|---|

| 종목번호 | 438100 | 종류 | 해외채권혼합액티브 ETF |

| 운용사 | 한국투자신탁운용 | 현재가 | 12060원 |

| 상장일 | 2002년 8월 26일 | 순자산 | 229억원 |

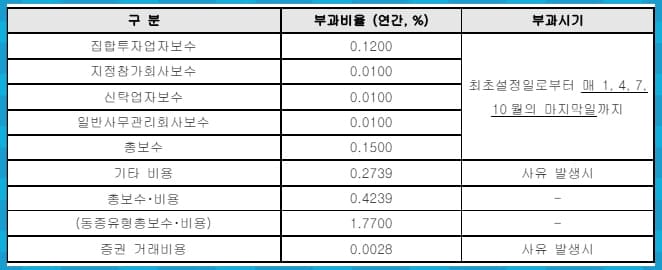

| 수수료(표면 수수료) | 연 0.15% | 분배주기 | 미지급 후 재투자 |

| 비교 지수 | NASDAQ-100 US T-Bills 30/70 Index | ||

|

|

소개해드릴 상품은 ACE 미국나스닥100채권혼합액티브 ETF입니다. 전 세계에서 각 자산별로 가장 큰 비중을 차지하는 미국 주식과 미국 국채에 한 번에 투자할 수 있어 간편하면서도 효율적인 미국 투자법을 제시하는 국내 상품입니다. 먼저, 투자 관점에서 왜 미국이라는 국가를 주목해야 하는지 살펴보겠습니다. 미국 주식 시장은 글로벌 주식시장에서 전체 시가총액의 약 40%를 차지하며 1위를 기록하고 있습니다. 또한 해외 기업의 상장까지 활발하게 진행되는 세계 최대 규모의 시장입니다. 핵심 기술력을 보유한 기업들이 글로벌 시장 경제를 주도하며 타 주식시장 대비 강한 회복력을 통해 안정성을 높이고 성과 측면에서도 우위를 유지하고 있습니다. 또한, 적극적인 주주 친화 정책을 실시하여 주주가치 제고에 힘쓰는 등 성숙한 자본시장 구조를 형성하고 있습니다.

미국 주식과 미국 채권 투자를 한 번에

나스닥 100 지수는 애플, 아마존, 메타 플랫폼스, 알파벳 등 핵심 기술력을 보유한 글로벌 기술주가 대거 포진한 시장입니다. 글로벌 채권 시장에서도 달러 표시 채권이 약 40%로 압도적인 비중을 자랑하며, 그중 미국 국채는 약 55%를 차지합니다. 이는 전 세계적으로 유동성이 풍부한 채권으로, 미국의 국가적 지위를 고려할 때 위험도가 매우 낮은 안전자산으로 대우받고 있습니다. 연이은 달러 강세에 따른 기대감도 요즘 투자자들이 미국 채권을 선호하는 큰 이유 중 하나입니다. 이렇기 때문에 우리는 주식과 채권 모두 미국에 투자하지 않을 수 없습니다. 이번 기회에 하나의 ETF를 통해 투자해 보는 것은 어떨까요?

비교 지수와 리밸런싱

|

|

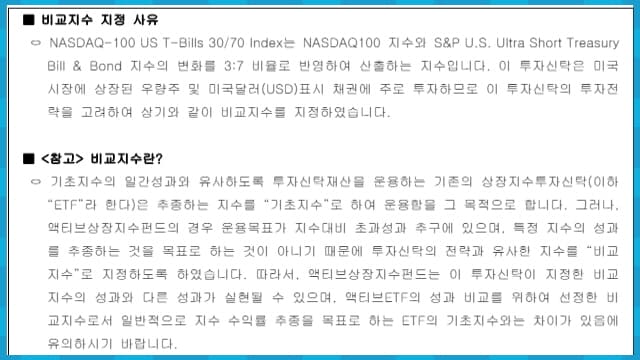

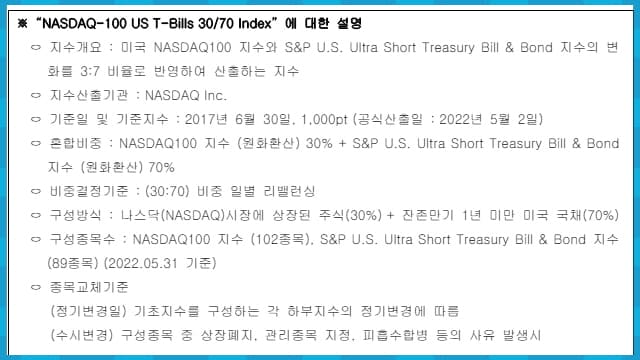

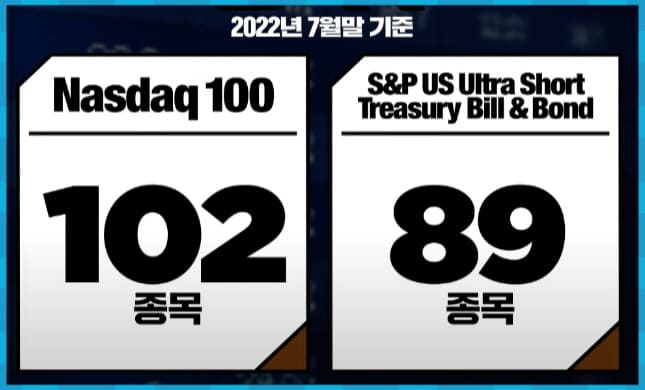

ACE 미국나스닥100채권혼합액티브 ETF는 NASDAQ-100 US T-Bills 30/70 Index를 초과하는 성과를 목표로 하는 액티브 ETF입니다. 이 ETF는 주식과 채권의 혼합된 포트폴리오를 통해 안정적이면서도 높은 수익률을 추구합니다. 비교 지수인 NASDAQ-100 US T-Bills 30/70 Index는 나스닥 100 지수와 미국 단기 채권지수인 S&P US Ultra Short Treasury Bill & Bond Index의 일간 변화를 각각 30%와 70%의 비율로 반영하여 구성됩니다. 이러한 비율로 주식과 채권의 균형 잡힌 분산 투자를 실현하며, USD 환 노출형으로 운영됩니다.

나스닥 100 지수는 미국 나스닥 시장에서 거래되는 100개의 주요 비금융 기업으로 구성된 지수로, 주로 기술주와 대형 성장주를 포함합니다. 이에 반해 S&P US Ultra Short Treasury Bill & Bond Index는 미국 재무부에서 발행한 초단기 채권과 국채를 포함하여 단기적인 안전성을 제공합니다. 이 두 지수의 조합은 투자자들에게 성장 잠재력과 안정성을 동시에 제공하는 포트폴리오를 만들어줍니다.

|

|

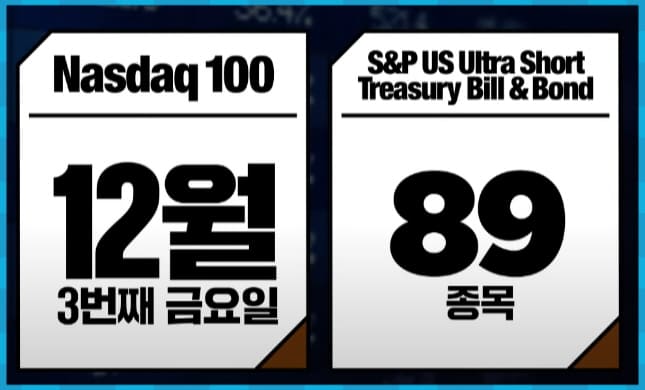

이 ETF의 지수는 정기적으로 변경됩니다. 나스닥 100 지수는 매년 12월 셋째 금요일에 조정되며, 이는 기업들의 주가 변동과 시장 상황에 따라 지수 구성 종목들이 재조정되는 날입니다. 반면에 S&P US Ultra Short Treasury Bill & Bond Index는 매월 마지막 영업일에 조정되어 단기 채권 시장의 변화에 민감하게 반응합니다. 이러한 정기적인 변경을 통해 지수는 최신 시장 정보를 반영하고, ETF는 이를 기반으로 안정적이고 효율적인 운용을 목표로 합니다.

투자 시 장점

그렇다면 이렇게 위험 자산인 주식과 안전자산인 채권에 골고루 분산 투자했을 때의 장점은 무엇일까요? ACE 미국나스닥100채권혼합액티브는 다음과 같은 장점이 있습니다. 한국투자신탁운용의 채권 전문 운영력은 시장 상황에 맞는 효과적인 액티브 운영으로 채권 하부 지수 S&P US Ultra Short Treasury Bill & Bond Index 대비 초과 성과 달성을 추구합니다. 그리고 펀드 내 채권은 평균 만기 1년의 단기채로 구성되어 금리 민감도를 최소화하며, 금리 변동기에 효과적으로 대응할 수 있습니다. 게다가 서로 상관관계가 낮은 위험자산인 주식과 안전자산인 채권의 3대 7 투자는 주식 100% 투자 대비 변동성을 크게 낮추면서도 안정적인 장기 성과를 기대할 수 있습니다.

개인연금 활용

|

다음은 요즘 투자자들이 관심이 많은 분야, 퇴직 연금에 대해 이야기해 보겠습니다. 퇴직연금은 계좌 내 주식 등 위험자산 투자 비중이 70%로 제한되어 있어 나머지 30%는 채권이나 채권 혼합 등 비위험 자산으로 구성해야 합니다. 이때 ACE 미국나스닥100채권혼합액티브 ETF를 비위험 자산으로 활용하면 주식 노출도가 보다 높은 위험 추구 포트폴리오를 구성할 수 있고, 반대로 100% 전체를 해당 ETF로 구성하게 되면 안정 추구 포트폴리오로 분류하여 연금 자산 운용이 가능합니다. 앞서 말씀드린 대로 ACE 미국나스닥100채권혼합액티브 ETF는 투자 성향에 따라 다양하게 포트폴리오를 구성할 수 있는 자산 배분형 ETF입니다.

마무리

|

|

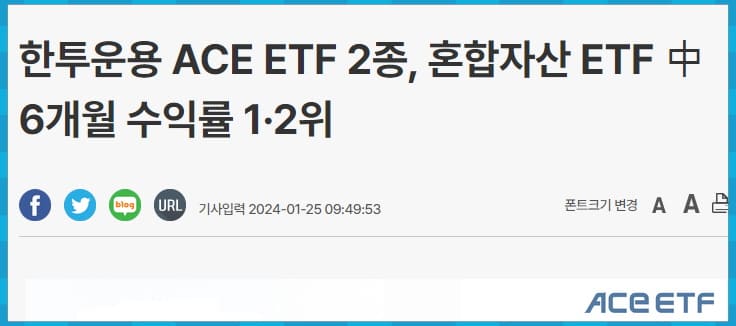

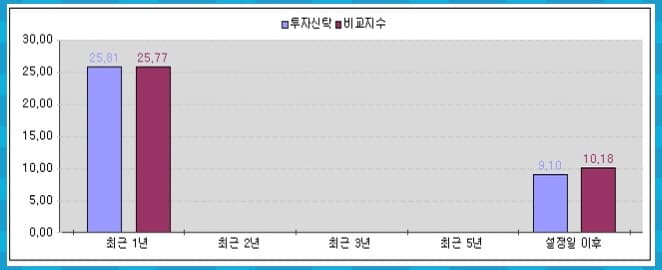

2024년 초, 혼합자산 ETF 중에서 수익률 2위를 달성하며 장기적인 성과와 낮은 변동성으로 장기성 자금 운용에 적합한 ETF라는 것을 확인시켰습니다. 표면 보수가 연 0.15%라는 점을 감안하여 여러 혼합형 ETF와 비교해 보시고, 개인연금을 활용해 보는 것도 좋은 방법이라 생각합니다. 여기까지 ACE 미국나스닥100채권혼합액티브 ETF를 소개해 드렸습니다. 끝까지 읽어 주셔서 감사드리며 인사드리겠습니다. 감사합니다.

방산 관련 ETF ITA PPA XAR SHLD 그리고 노스롭그루먼 티커 NOC

물론 전쟁이 있어서는 안 되지만, 지정학적 위기 속에서 많은 성장이 기대되는 분야가 방산 산업입니다. 그래서 미국에서 방산 산업에 투자하는 방산 ETF와 개별 종목을 알아보도록 하겠습니다.

trajectory.tistory.com

미국 ETF 시가총액 순위 / 많이 사고 많이 판 ETF / 국내 ETF 시가총액 순위

최근 한 달 동안 국내와 해외에서 어떤 ETF가 사랑받았는지 분석해 보겠습니다. 가장 많이 매수한 ETF와 가장 많이 매도한 ETF를 보며 내 계좌도 점검해 보세요. ETF 매매 현황은 국내에 상장된 ETF와

trajectory.tistory.com

인베스코 INVESCO 나스닥 ETF QQQ QQQM QQQJ QQQS QQMG

우리나라에서 가장 인기 있는 ETF를 꼽으라면 빼놓을 수 없는 게 QQQ죠? 나스닥 100 지수를 추종하는 QQQ는 ETF 크기 순위에서 5위를 차지하고 있을 정도로 크고 자산운용사 인베스코의 간판 상품인

trajectory.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| 가장 많이 오르고 내린 ETF 10종목 수익률 45.7% TIGER 화장품 ETF (0) | 2024.06.07 |

|---|---|

| 나스닥100 ETF 수수료 분배금 비교 TIGER 미국나스닥100 133690 (1) | 2024.06.06 |

| KODEX 한국부동산리츠인프라 월배당 리츠 ETF 특징 수수료 종목구성 (1) | 2024.06.03 |

| TIGER 미국나스닥100TR채권혼합FN 퇴직연금 ETF 장점 리밸런싱 특징 (2) | 2024.06.03 |

| 나스닥100 ETF QQQ QQQM TIGER ACE KBSTAR SOL 헤지 TR 모두 비교 (0) | 2024.06.02 |

댓글