꾸준한 현금 흐름을 창출할 수 있는 미국 우선주 ETF를 비교 분석해 보는 글을 준비해 봤습니다. 먼저 우선주의 정의를 알아보면 일반적으로 의결권이 없는 대신 이익을 배당하거나 회사가 자산을 청산할 때 보통주보다 먼저 배분받을 권리가 있는 주식을 뜻합니다. 해당 글은 영상으로도 볼 수 있으니까 영상으로 보고 싶으신 분들은 글 하단에 링크를 따라가세요.

우선주의 특징

| 구분 | 우선주 | 보통주 |

|---|---|---|

| 배당금 | 고정 배당금, 대부분 누적적 배당금 | 변통 배당금, 배당금 보장되지 않음 |

| 자산 청구권 | 청산시 청구권 선순위 | 청산시 청구권 후순위 |

| 의결권 | 일반적으로 의결권 없음 | 일반적으로 의결권 있음 |

| 수익 잠재력 | 제한적 | 높음 |

| 리스크 수준 | 낮음 | 높음 |

우선주를 왜 발행하는지도 알아야겠죠. 회사가 우선주를 발행하는 이유는 보통 자금 조달을 위해서입니다. 주식을 발행하는 것은 대표적인 자금 조달 방법의 하나인데 이때 보통주를 발행하면 대주주의 지분율이 낮아져 경영권의 영향이 갈 수 있기 때문에 의결권이 없는 대신 우선적으로 배당금을 지급하고 보통주보다 배당률이 좀 더 높은 우선주를 발행해 자금을 조달합니다. 이러면 회사 입장에서는 경영권 위험 없이 자금을 확보할 수 있고 투자자 입장에서는 배당률이 더 높고 상대적으로 리스크가 적은 투자를 할 수 있다는 장점이 있습니다. 우선주의 특징은 대부분 매번 똑같은 금액에 고정 배당금을 지급한다는 것이고 보통주보다 높은 배당 수익률을 꾸준히 낼 수 있다는 점입니다.

따라서 회사에 큰 문제가 있는 것이 아니라면 우선주는 보통주보다 높은 배당률을 고정으로 쭉 누릴 수 있어 변동성이 적고 기업 청산 시에도 청구권을 우선적으로 가지기 때문에 보통주만큼 높은 수익을 내긴 어렵더라도 그만큼 리스크도 적다고 볼 수 있습니다. 그래서 우선주는 꾸준한 현금흐름과 낮은 리스크를 원하는 투자자들에게 매력적일 수 있습니다. 물론 우선주도 만기가 존재하는 종목이 있고 만기가 존재하지 않는 종목도 있기도 하여 종목마다 특징이 다르기 때문에 하나하나 잘 알아보고 투자해야 하는데요. 이때 개별 주를 각각 분석하는 것이 힘들다 보니 맘 편하게 알아서 분산 투자를 해주는 ETF로 많이들 투자하시는 것 같습니다.

미국 우선주 ETF

| 미국 우선주 ETF 리스트 | |||||

|---|---|---|---|---|---|

| 티커 | 배당률 | 배당 지급 시기 | 1년 총수익률 | 3년 총수익률 | 5년 총수익률 |

| PFF | 6.40% | 매달 초 | 5.45% | 1.28% | 15.79% |

| FPE | 5.91% | 매달 말 | 3.68% | -0.40% | 17.69% |

| PGX | 5.64% | 매달 말 | 3.96% | -4.19% | 7.90% |

| PFFD | 6.24% | 매달 중순 | 3.24% | -4.27% | 11.28% |

| PFXF | 7.67% | 매달 초 | 7.48% | 6.06% | 23.72% |

| PGF | 5.47% | 매달 말 | 3.37% | -3.66% | 8.00% |

| PFFA | 9.59% | 매달 말 | 12.61% | 23.16% | 35.63% |

| PREF | 4.56% | 매달 초 | 6.94% | -0.05% | 19.12% |

| PSK | 6.17% | 매달 초 | 4.45% | -2.58% | 8.35% |

| PFFV | 7.03% | 매달 중순 | 5.10% | 6.25% | - |

| SPFF | 6.29% | 매달 중순 | -1.02% | -2.97% | 10.18% |

| EPRF | 5.56% | 매달 초 | 4.62% | -5.79% | 7.33% |

| PFFR | 7.67% | 매달 말 | 11.81% | -0.40% | 9.78% |

| QPFF | 5.89% | 매달 초 | 8.66% | 8.86% | - |

| JHPI | 5.60% | 매달 말 | 4.56% | - | - |

| IPPP | 5.44% | 3, 6, 9, 12월 말 | 10.50% | - | - |

| PFFL | 12.70% | 매달 말 | 0.66% | -19.61% | -27.53% |

현재 미국에 상장된 우선주 ETF는 총 17개가 있고 대부분 배당률이 5% 이상이며 월 배당을 실시하고 있습니다. 그리고 앞서 말했다시피 우선주는 적은 리스크로 보통주 이상의 현금 흐름을 창출할 수 있지만, 총수익률은 일반 주식에 비하면 많이 낮은 편입니다. 리스트를 자세히 보시면서 이런 ETF가 있다고 알아두시면 도움이 되실 듯합니다. 이번 글에서는 총 17개의 우선주 ETF 중에서 이렇게 1년, 3년, 5년 총수익률이 모두 플러스인 PFF, PFXF, PFFA ETF를 각각 알아보도록 하겠습니다.

PFF(iShares Preferred and Income Securities ETF)

먼저 첫 번째로, PFF를 알아보겠습니다. PFF는 2007년 3월 26일에 상장된 블랙록에서 운영하는 우선주 ETF로 뉴욕 증권 거래소와 나스닥에 상장된 우선주와 하이브리드 증권에 투자합니다. 현재 주가는 31.94달러로 한화 약 4만 2000원이며 운용 규모는 한화 약 19조 원 규모이고 우선주 ETF 중에서는 가장 큰 규모를 가지고 있습니다. 수수료는 0.46%이고, 하루 평균 거래량은 400만 주 이상으로 운용 규모에 걸맞게 거래량은 매우 풍부한 편입니다.

PFF 종목 구성

|

|

- 모든 이미지는 클릭하면 크게 볼 수 있으며 PC화면에 적합합니다.

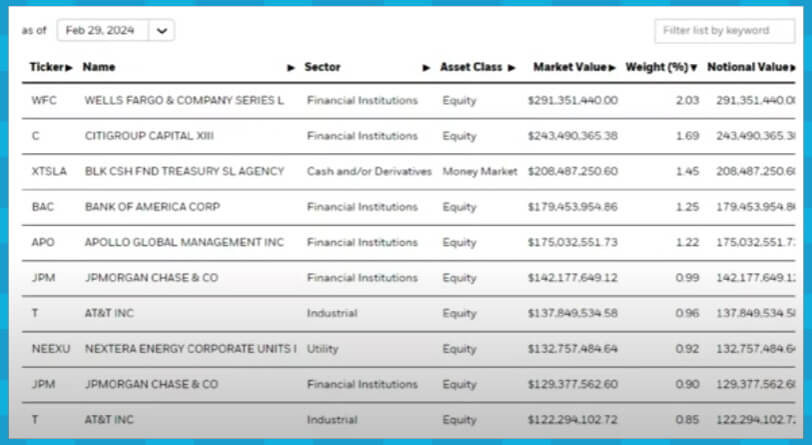

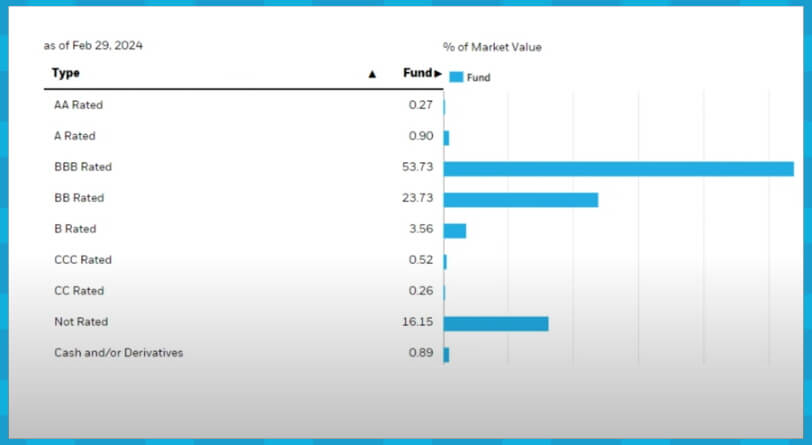

구성 종목을 살펴보면 웰스파고, 시티그룹, 뱅크오브아메리카, JP 모건 등 대형 금융주가 대부분이고 나머지 상위 종목은 블랙록의 채권 펀드, 넥스트에라 에너지, AT&T로 이루어져 있습니다. 한 종목당 비중은 모두 적은 편으로 잘 분산되어 있고 현재는 총 447 종목에 투자하고 있습니다. 섹터별 비중은 금융이 74.6%, 산업재가 15.07%, 유틸리티가 8.97%로 금융 섹터의 비중이 크게 쏠려 있습니다. 투자하고 있는 기업의 신용 등급은 트리플 B등급이 53.74%로 보통 트리플 B등급을 기준으로 투자 저격 대상과 미적격 대상으로 나뉘기 때문에 자산의 50% 이상은 비교적 안정적인 우선주에 투자하고 있다고 볼 수 있습니다.

PFF 배당

|

|

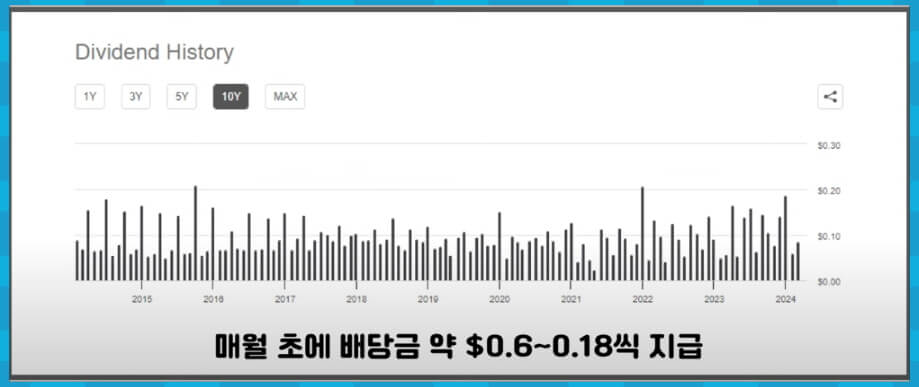

다음으로, PFF의 배당 관련 내용을 보면 현재 배당률은 6.4%이며 매월 초에 한 주당 약 0.16달러에서 0.19달러를 지급해 주고 있고, 배당금 자체는 매달 어느 정도 변동이 있는 모습입니다. 그리고 2008년 1월부터 올해 2월까지의 총수익률을 확인해 보면 연평균 수익률은 4.66%, 최대 낙폭은 54.4%로 작년까지 진행됐던 금리 인상 전에 미국의 금리를 생각해 보면 시중금리보다는 확실히 더 높은 수익률을 기록해 왔지만, 2008년 금융위기 당시 50%가 넘게 하락했습니다. 이를 제외하면 최대 낙폭은 20.19%로 이 역시 그렇게 안정적인 모습은 아니지만, 일정 비중 자산 배분 차원으로 우선주에 투자하여 연 5% 이상의 배당금을 원하시는 분들께서는 고려해 볼 만한 ETF인 것 같습니다.

PFXF(VanEck Preferred Securities ex Financials ETF)

두 번째로, 알아볼 우선주 ETF는 PFXF입니다. PFXF는 2012년 7월 16일에 상장된 ETF로 첫 번째로 본 ETF인 PFF에서 금융주를 제거한 버전이라고 생각하시면 됩니다. 아까 보셨다시피 PPF의 경우 금융주의 비중이 74%나 될 만큼 우선주 시장에서는 금융 섹터가 큰 비중을 차지하고 있습니다. 따라서 섹터 분산을 위해 금융주를 제외한 우선주 ETF를 원하시는 분들께 PFXF를 말씀드릴 수 있겠습니다. 규모는 PFF에 비해 많이 작지만 그래도 한화로 약 2조 원 규모이고, 거래량도 40만 주 이상이기 때문에 유동성도 충분히 갖추어져 있습니다.

PFXF 종목 구성

|

|

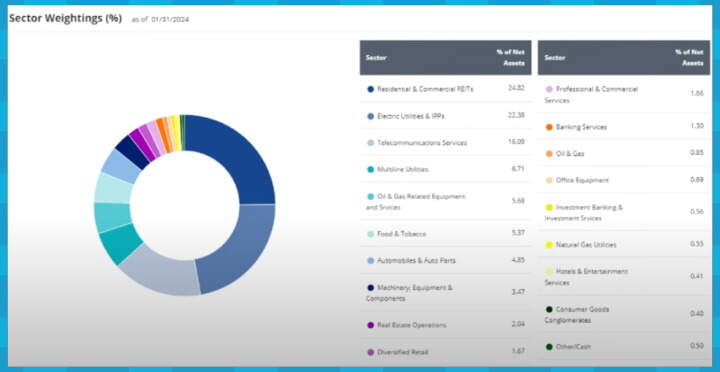

구성 종목을 살펴보면 AT&T, 넥스트에라 에너지, 듀크 에너지, 에너지 트랜스퍼, 포드 등이 상위에 위치했고 한 종목당 비중은 꽤 큰 편인 것 같습니다. 섹터별 비중은 리츠, 유틸리티, 통신 서비스, 석유 가스 관련 장비, 음식 등 다양한 섹터에 골고루 잘 분산된 것 같습니다. 투자하고 있는 기업의 신용등급은 트리플 B등급이 26.3%로 PFF 보다는 전체적으로 신용등급이 낮은 것 같고, 신용등급 평가가 제공되지 않는 종목도 30% 정도 되네요.

PFXF 배당

|

|

다음으로, PFXF의 배당 관련 내용을 보면 현재 배당률은 PFF보다 1.2%가량 높은 7.6%이며, 매월 초에 한 주당 약 0.6달러에서 0.18달러를 지급해 주고 있고, 배당금 자체는 매달 꽤 큰 변동이 있는 모습입니다. 그리고 2013년 1월부터 올해 2월까지의 총수익률을 확인해 보면 연평균 수익률은 4.59%, 최대 낙폭은 19.79%로 측정 기간은 다르지만 PFF와 비슷한 성과가 나왔습니다. 물론 마지막에 같은 기간 동안 비교도 진행할 거니 참고해 주세요. 아무튼 PFXF는 여기까지 알아보고 이제 마지막 종목으로 넘어가 보겠습니다.

PFFA(Virtus InfraCap U.S. Preferred Stock ETF)

마지막 세 번째 우선주 ETF는 PFFA입니다. 해당 종목은 성과를 기준으로 우선주 ETF 중에서 가장 좋은 것 같습니다. PFFA는 2018년 5월 상장으로 비교적 최근에 상장된 ETF이고 운용 규모는 한화로 약 1조 원, 수수료는 2.52%로 매우 높은 편입니다. 거래량은 50만 주로 충분하고 해당 종목의 가장 큰 특징은 앞서 본 두 ETF와 다르게 액티브 ETF라는 점입니다. 즉 포트폴리오 매니저가 직접적으로 관여해서 운영하는 ETF인 것이죠. 현재 PFFA의 포트폴리오 매니저는 총 3명으로 2명은 상장 초기부터 포트폴리오를 운영해 왔고 1명은 올해 합류하게 되었으며 포트폴리오 선임 매니저는 1980년부터 해당 업계에서 일해 왔다고 합니다.

PFFA 투자 과정과 종목 구성

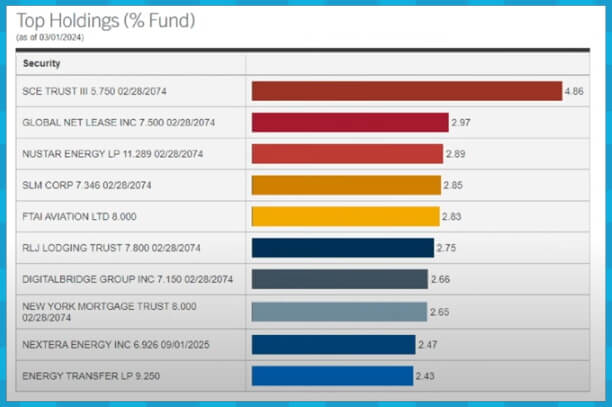

|

|

그리고 해당 ETF 팩트 시트에 투자 과정이 네 단계로 설명되어 있습니다. 첫 번째로 경쟁력, 안정성, 성장성 등을 기반으로 1차적으로 종목을 선별하고, 두 번째로 기댓값이 낮고 비교적 리스크가 큰 종목을 제거하며, 세 번째로 레버리지를 사용하여 더 큰 수익을 추가하고, 네 번째로 옵션 오버레이 전략을 사용하여 리스크를 해제한다고 합니다. 구성 종목을 살펴보면 비중 9위, 10위에 위치한 넥스트에라 에너지와 에너지 트랜스퍼를 제외하면 모두 낯선 종목들인 것 같습니다. 그리고 배당률이 7%, 8% 되는 종목들이 많이 보이는 만큼 대형주에 비해 고수익을 얻을 수 있는 소형주, 중형주에도 많이 투자하는 거 같습니다.

PFFA 배당

|

|

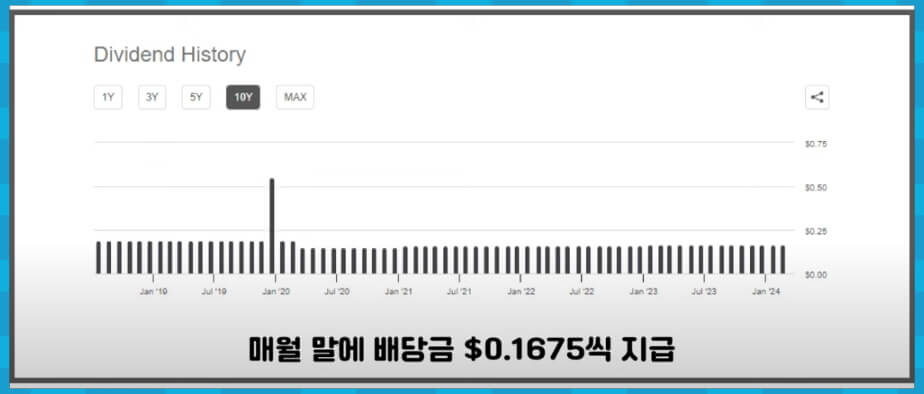

다음으로, PFFA의 배당 관련 내용을 보면 현재 배당률은 9.5%로 매우 높은 편이며 배당금은 매월 말에 한 주당 0.1675달러를 지급해 주고 있습니다. 코로나 때 배당금이 삭감되었고, 이후에는 코로나 이전 수준으로 회복하지 못했지만, 네 차례에 걸쳐 배당금이 인상되었습니다. 그리고 2021년 1월부터 올해 1월까지의 총수익률을 확인해 보면 연평균 수익률은 7.89%, 최대 낙폭은 20.86%로 꽤 괜찮은 수익률을 기록하였습니다.

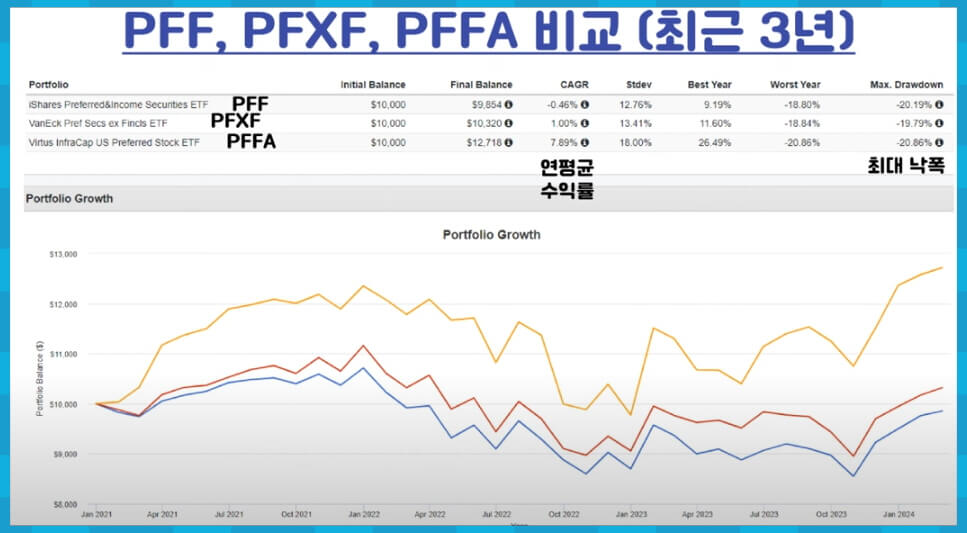

|

마지막으로, 세 ETF를 비교해 보면 최대 낙폭은 모두 비슷한 수준이고, 연평균 수익률은 PFFA가 7.89%, PFXF가 1%, PFF가 -0.46%로 PFFA가 가장 좋은 성과를 보였고 PFF가 가장 좋지 않은 성과를 보여주었습니다. 여기까지 꾸준한 현금흐름을 창출할 수 있는 미국 우선주 ETF에 대해서 알아보았습니다. 개인적으로 해당 리스트에서 과거 성과와 규모가 준수하고 배당률이 높은 종목 중에서는 지금 알아본 PFF, PFXF, PFFA가 그나마 제일 괜찮은 선택인 것 같고, 아래쪽에 위치한 ETF들은 워낙 최근에 상장되었고 규모가 작기 때문에 좀 더 지켜봐야 할 것 같습니다.

마무리

이번 시간에 함께 알아본 미국 우선주 ETF가 그렇게 높은 수익률을 보이진 않았지만 그래도 안정적인 현금 흐름을 창출하는 차원에서나 자산 배분 차원에서나 소량으로 포트폴리오에 편입하는 것은 고려해 볼 만한 것 같습니다. 특히 PFFA는 앞으로 좋은 성과를 보여줄지 계속 주목해 봐야겠습니다. 해당 영상의 주소는 https://www.youtube.com/watch?v=-SlT1uKQUG8&t=21s 입니다. 그럼 도움이 되시길 바라며 글을 마치겠습니다. 감사합니다.

빅테크와 월배당의 만남 TIGER 미국테크TOP10+10%프리미엄 ETF

내일 새로운 ETF 출시 소식이 있어 이렇게 여러분께 공유해 드려볼까 합니다. 우리나라에서 가장 인기 있는 주식을 꼽으라고 하면, 단연 빅테크라고 볼 수 있습니다. 하지만 2023년 SOL 미국 배당

thesea76.tistory.com

2024 ISA 계좌 개편안 금융소득 종합과세 대상자도 ISA 가입 가능

며칠 전에 드디어 2024년 ISA 계좌 개편안이 발표되었습니다. 아주 좋게 바뀌었는데요. 일단 중요한 내용들을 살펴보면 첫 번째로는 비과세 한도와 납입 한도를 몽땅 업그레이드시켜서 절세 계좌

thesea76.tistory.com

'투자 공부 > 해외 ETF' 카테고리의 다른 글

| QQQ + VIG SCHD NOBL SOXX SKYY CIBR JEPI QYLD TLTW (2) | 2024.03.12 |

|---|---|

| 배당률 10% 이상 월배당 미국 ETF SVOL QYLD HYGW KLIP IWMY (0) | 2024.03.12 |

| S&P500 종목으로 구성된 수익률 높은 ETF SPMO SPHQ SPYG (2) | 2024.03.11 |

| 미국 고배당 ETF 배당률 5%~10% STK LVHI JEPI JEPQ BRLN (0) | 2024.03.11 |

| 추천 ETF PTNQ, SCHG 종목구성 수익률 분석 (0) | 2024.03.11 |

댓글