새롭게 출시된 ETF 소식을 전해드리고자 합니다. KB자산운용에서 최근 들어 공격적으로 새로운 종목을 출시하고 있습니다. 리얼티인컴을 담은 종목부터 비만 산업을 아우르는 ETF 주까지 2월 들어서만 벌써 몇 번째 신규 ETF 출시 소식을 전하고 있습니다. 그중 눈길이 가는 ETF로 KBSTAR 버크셔포트폴리오TOP10을 소개해 드리겠습니다.

KBSTAR 버크셔포트폴리오TOP10

|

ETF 종목명만 보셔도 아시겠지만, 찰리 멍거와 워런 버핏이 위대한 기업으로 성장시킨 버크셔 해서웨이에서 투자하고 있는 대표 종목들을 한 번에 투자할 수 있도록 구성된 ETF입니다. ETF 소개 페이지만 봐도 워런 버핏이 높은 비중으로 투자하고 있는 애플, 아메리칸 익스프레스, 코카콜라, 뱅크오브아메리카의 로고를 확인하실 수 있습니다. KBSTAR는 이 종목의 투자 포인트로 버크셔 해서웨이가 달성한 장기적 투자 성과를 국내에서 그대로 실현할 수 있다는 점 그리고 경제적 해자가 있는 기업에 투자할 수 있는 점 마지막으로, 연금계좌에서 투자할 수 있는 점을 이 종목의 강점으로 꼽고 있습니다. 역시 이 종목을 매수하게 된다면 연금계좌 내에서만 매수할 것 같다는 생각이 듭니다.

버크셔 해서웨이 투자수익

|

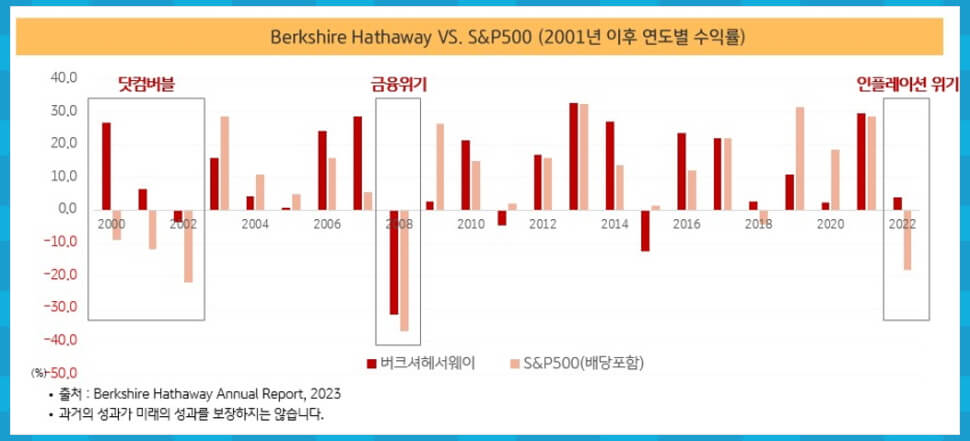

버크셔 해서웨이라는 기업에 직접적으로 투자를 하는 입장이 아니다 보니 이 기업의 성과가 얼마나 위대한지 정확히는 알고 있지 못했지만, KBSTAR에서 제공하는 자료에 따르면 1965년부터 2022년 말까지 워런 버핏이 버크셔 해서웨이를 인수하고 달성한 수익률은 무려 378만 %에 이른다고 합니다. 2001년 이후 S&P500과 버크셔 해서웨이의 주가 수익률을 비교한 차트를 봐도 S&P500은 큰 폭으로 하락했던 닷컴버블, 금융위기, 인플레이션 위기 총 세 번의 큰 위기에서도 버크셔 해서웨이는 수익을 내고 하락폭이 S&P500 대비 매우 낮은 걸 확인할 수 있었습니다.

경제적 해자

KBSTAR 버크셔포트폴리오TOP10의 구성 종목을 다음과 같습니다. 찰리 멍거는 보통의 기업을 싼 가격에 매수하기보다는 아주 훌륭한 기업을 보통의 가격에 매수하라고 했던 것처럼 버크셔의 포트폴리오는 경제적 해자를 가진 기업들 위주로 구성되어 있는 걸 볼 수 있습니다. 경제적 해자라는 말은 수십 년 전 버크셔 해서웨이의 리포트에서 워런 버핏이 처음 언급한 이후로 현재까지도 좋은 기업을 뜻하는 말로 많이 통용되고 있습니다. KBSTAR 버크셔포트폴리오의 구성 종목 비중을 살펴보면 버크셔 해서웨이를 27.5%의 비중으로 기본 지정하고 시작합니다.

대표 종목

|

|

나머지 72.5%의 비중은 버크셔 해서웨이에서 투자하고 있는 포트폴리오 상위 종목들로 구성이 되는 방식이고 애플, 뱅크오브아메리카, 아메리칸 익스프레스, 코카콜라 같은 기업들이 높은 비중을 차지하고 있고 이 5개의 종목이 전체 포트폴리오의 약 80%의 비중을 차지하고 있습니다. 추종하는 기초지수는 SOLACTIVE 버크셔 해서웨이 TOP 10으로 이 지수의 변동성은 버크셔 해서웨이의 주가 변동성과 유사하도록 설계되었다고 합니다. 따라서 ETF에 투자한다면, 버크셔 해서웨이B 종목과 유사한 안전성을 가져가면서 비슷한 수익률을 가져갈 수 있다고 언급하고 있습니다.

종목 선정 방법

앞서 말씀드렸던 것처럼 이 종목의 기초 지수는 독일의 지수 산출 기간인 SOLACTIVE에서 만든 기초 지수를 추종하고 있습니다. 종목 선정 방법은 버크셔 해서웨이를 27.5%로 고정해 놓고 나머지 10 종목을 버크셔 해서웨이가 투자하는 종목에 따라 리밸런싱을 해나가는 방식이며 한 종목당 비중 제한은 최대 25%까지입니다. KB스타에서 제공하는 이 지수의 수익률은 버크셔B와 매우 유사한 것처럼 표현하고 있는데, 실제로도 그러할지 한번 확인을 해보겠습니다.

투자수익 백 테스트

|

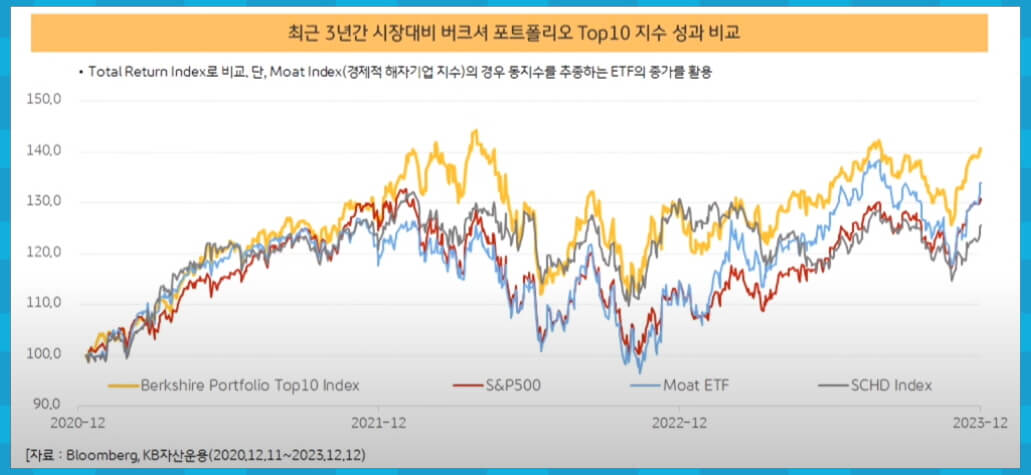

KBSTAR는 버크셔 TOP 10 기초 지수가 최근 3년간 유사 종목과 비교 시 가장 좋은 성과를 보였다고 밝히고 있습니다. KB에서 제공한 차트를 보시면 노란색의 버크셔 TOP 10 지수가 있죠. 2020년 12월 기초지수가 100이라고 가정하면 2023년 12월에 약 140 정도로 40% 정도 상승한 것 볼 수 있습니다. 그에 반해 S&P500은 약 130으로 30%의 수익률을, 경제적 해자 종목으로 구성된 기존의 MOAT ETF는 약 135로 35%의 수익률을, SCHD는 약 125로 25%의 수익률을 기록한 것으로 나타나면서 버크셔 TOP 10지수가 가장 좋은 성과를 기록한 것으로 보입니다. 그렇다면 기간을 조금 더 늘려서 성과를 확인해 보면 어떻게 되는지 보겠습니다.

SOLACTIVE 버크셔 포트폴리오 TOP 10지수 성장률

|

대부분 ETF의 기초 지수는 상장 이후부터 데이터를 기록하는 것이 아니라 보통 몇 년 전부터의 기초 지수 수익률 데이터를 제공하고 있습니다. 이 종목의 기초 지수인 SOLACTIVE 버크셔 포트폴리오 TOP 10 지수는 SOLACTIVE 홈페이지를 방문하면 확인할 수 있고 이 지수는 2016년 5월 23일부터 데이터를 제공하고 있습니다. 2016년 5월 23일에 기초지수가 1000으로 시작을 한 걸 확인할 수 있고 현시점의 기초지수는 2428로 지난 16년 5월부터 24년 2월까지 약 8년여의 시간 동안 2.4배, 143% 상승한 것을 확인할 수 있습니다. 앞서 KB에서는 최근 3년간 S&P500, MOAT ETF, SCHD와 비교 후 더 나은 성과를 보인다고 했던 만큼 이 기초 지수가 제공하는 전체 기간의 수익률을 다시 한번 비교해 보겠습니다.

기초 지수 비교

|

국내에 이미 상장되어 있는 MOAT ETF인 ACE 미국WideMoat가치주 그리고 S&P500, 버크셔B까지 세 종목과 비교해 보겠습니다. 먼저 국내에 상장된 경제적 해자 ETF인 ACE 미국WideMoat가치주의 기초 지수 차트입니다. 이 지수로 KB 버크셔 TOP 10과 같은 기간으로 비교를 해보면 16년 5월부터 24년 2월까지 약 208% 상승한 것을 볼 수 있습니다. 앞서 버크셔 TOP 10지수가 143%였는데, 굉장히 많은 차이가 나고 있는 걸 볼 수 있습니다.

|

다음은 버크셔B 주가 차트입니다. 이 종목 역시 같은 기간으로 16년 5월부터 24년 2월까지 확인을 해보면 동일 기간 약 195% 상승한 것을 볼 수 있습니다. 버크셔B 종목이 1순위로 27.5% 비중을 기록하고 있지만, 수익률만큼은 버크셔B에 비해 많이 떨어지는 모습입니다.

|

마지막으로 시장 지수의 기본이라고 볼 수 있는 S&P500과 비교를 해보겠습니다. KB스타 버크셔 TOP 10의 경우 버크셔 해서웨이가 지난 수십 년간 S&P500보다 훨씬 좋은 성과를 보인 곳으로 안내했기 때문에 S&P500보다는 더 좋은 수익률을 기록하지 않았을까? 생각했습니다. S&P500은 16년 5월 TR 지수가 3828이었고, 24년 2월 1만 1037을 기록하면서 같은 기간 동안 약 186%의 상승률을 기록했습니다. 버크셔B 자체의 주가는 S&P500보다 더 좋은 성과를 보인 것은 맞지만, KB스타 버크셔 TOP 10의 기초지수는 오히려 S&P500보다 낮은 성과를 기록한 걸 볼 수 있습니다.

| 비교 결과 | ||

|---|---|---|

| 종목 & 기초지수 | 수익률 | 비교 기간 |

| SOLACTIVE 버크셔 포트폴리오 TOP 10 | 약 143% |

2016년 5월 ~ 2024년 2월 |

| ACE 미국WideMoat가치주 | 약 208% | |

| 버크셔해서웨이B | 약 195% | |

| S&P500 | 약 186% | |

네 종목의 같은 기간 수익률을 다시 한번 정리해 보겠습니다. KBSTAR 버크셔 TOP 10의 경우 약 143%의 수익률로 가장 낮은 수익률을 기록했습니다. 국내에 이미 상장되어 있는 ACE 미국WideMoat가치주의 기초지수는 208%로 가장 높은 수익률을 보여주었습니다. 버크셔B의 경우 195%로 S&P500의 186%보다는 더 높은 수익률을 보여 주었습니다. 물론 이 역시 특정 기간에 한정해서 비교한 데이터이기 때문에 기간별 비교에 따라 달라질 수 있지만, 16년 5월 23일부터 24년 2월 22일까지 수익률을 비교했을 땐 KBSTAR 버크셔 TOP 10의 기초지수가 가장 낮은 수익률을 보여주었습니다.

ACE 미국WideMoat가치주와 비교

| ACE와 KBSTAR 경제적 해자 ETF 비교 | ||

|---|---|---|

| 종목명 | ACE 미국WideMoat가치주 | KBSTAR 버크셔포트폴리오TOP10 |

| 운용사 | 한국투자신탁운용 | KBSTAR 자산운용 |

| 기초지수 | Morningstar Wide Moat Focus Index | SOLACTIVE 버크셔 포트폴리오 TOP 10 |

| 현재가(24년 2월 23일) | 23525원 | 10000원(상장 금액) |

| 시가총액 | 823억원 | 80억원 (상장 금액) |

| 운용보수 | 0.40% | 0.30% |

| 총보수 | 0.68% | - |

| 상장일 | 2018년 10월 25일 | 2024년 2월 27일 |

| 배당주기 | 배당재투자 | 분비배당, 배당재투자 |

KBSTAR 버크셔 TOP 10 종목이 국내에서 인기를 끌기 위해서는 이미 국내에 상장되어 있는 경제적 해자 기업을 모아놓은 ACE 미국WideMoat가치주 대비 더 좋은 모습을 보여 주어야 인기를 끌 수 있을 것으로 보입니다. ACE는 2018년에 출시가 되었음에도 불구하고, 현재 기준 시총은 823억 원으로 국내에서 크게 인기 있는 ETF는 아닌 상황입니다. ACE의 경우 기초 지수에서 종목 선정 기준이 매우 까다로운 형태로 되어 있기 때문에 실제 총보수가 0.68%로 일반적인 S&P500 추종 ETF 대비 매우 높은 총보수를 기록하고 있습니다.

KBSTAR 버크셔 TOP 10은 초기 1만 원으로 시 총 80억 원 규모로 상장합니다. 운용 보수는 0.3%로 ACE 대비 더 낮게 출시하지만, 실제 총보수는 출시 이후 상황을 모니터링해 봐야겠습니다. 최근 들어 KB가 나스닥이나 S&P500 ETF에서 총보수 부분에 좋은 모습을 보여주고 있기 때문에 버크셔 TOP 10 종목에도 신경을 써준다면 ACE 대비 어느 정도 인기를 얻을 수 있지 않을까? 생각해 봅니다.

배당금 및 최종 정리

배당금 관련해서는 분기 배당이라고 안내하고 있지만, 버크셔의 투자 철학을 따라 배당까지 모두 재투자한다는 별도 언급이 있기 때문에 배당은 모두 재투자하지 않을까? 생각합니다. 마지막으로 KBSTAR 버크셔포트폴리오TOP10 종목에 대한 내용을 한번 정리해 보겠습니다. 이 ETF가 추종하는 SOLACTIVE 버크셔 포트폴리오 TOP 10 기초 지수는 16년 5월부터 24년 2월까지 같은 기간 동안 비교 종목 대비 가장 낮은 수익률을 기록하고 있습니다.

과거의 수익률이 미래를 완전히 대변할 수는 없지만, 버크셔 이름을 달고 나오는 ETF인 만큼 적어도 버크셔B 정도의 수익률은 따라갈 수 있어야 하지 않냐는 아쉬움을 가져봅니다. 특히나 S&P500보다도 낮은 수익률을 기록한 것은 출시 초기 당장 ETF를 매수하는 데 주저함을 가질 수밖에 없을 것 같습니다. S&P500보다 더 높은 비용을 지불하면서도 투자한다는 건 그만큼 기대수익률이 높아야 하지만 백 테스트 결과만 봤을 땐 당장 큰 메리트는 없어 보입니다. 하지만 KB가 최근 들어 잘하는 낮은 비용이나 이름값에서 오는 거래량 등이 뒷받침을 해 준다면 투자 종목에 대한 다양성 측면에서 어느 정도 흥행할 수 있지 않을까? 생각해 봅니다.

최근 들어 출시한 ETF 중 서학개미 ETF 다음으로 가장 흥미로운 종목이 아닌가 생각이 드는데 과연 시장에서 어떤 성과를 보여줄 수 있을지 앞으로 지속해서 지켜봐야 할 것 같습니다. 오늘 글은 여기까지입니다. 긴 글 읽어 주셔서 감사합니다.

리얼티인컴+맥쿼리인프라 KBSTAR 글로벌리얼티인컴 상장

새롭게 상장한 ETF 이야기를 해보겠습니다. 분석할 종목은 KBSTAR 글로벌리얼티인컴입니다. 종목명에서 볼 수 있듯이 우리가 좋아하는 월배당 리츠 기업인 리얼티인컴이 들어있는데요. 어떤 매력

thesea76.tistory.com

미국ETF를 바로 살까? 국내 상장 미국ETF를 살까? 수익률 비교와 환율

미국 ETF 투자하시는 분들이라면 한 번쯤 고민해 보셨을 텐데요. 미국 ETF를 바로 살 것인가 아니면 한국에 상장된 미국 ETF로 살 것인가 하는 고민이죠. 두 가지 모두 같은 지수를 추종한다고는 하

thesea76.tistory.com

2024년 1월 월배당 ETF 43개 종목 분배금 수익률 분석 TOP5

매월 말일쯤이면 국내에 상장된 월배당 ETF 종목들이 분배금을 발표합니다. 2024년 1월 29일 기준 우리나라에 상장되어 있는 월배당 ETF는 계속적으로 늘어나서 현재 43개 종목이 상장되어 있습니다

thesea76.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| KODEX iShares미국하이일드액티브 ACE 미국30년국채엔화노출액티브(H) (0) | 2024.04.06 |

|---|---|

| 국내 S&P500 ETF 국내 나스닥100 ETF 9개 자산운용사 총비용 비교 (1) | 2024.04.01 |

| SCHD TIGER 미국배당다우존스 +3% +7% 프리미엄다우존스 비교 (0) | 2024.03.13 |

| SOL ACE TIGER KBSTAR 한국판 미국S&P500 ETF 모두 비교 (4) | 2024.03.12 |

| TIGER 미국30년국채프리미엄액티브(H) ACE액티브(H) SOL커버드콜(합성) (1) | 2024.03.12 |

댓글