한국판 S&P500 ETF 중에서 어떤 종목을 살지 정말 많은 고민이 되시죠? 그래서 모든 투자사의 한국판 S&P 500에 순자산 가치와 수익률, 배당률 그리고 마지막으로, 수수료까지 전부 조사해서 어떤 한국판 S&P 500이 가장 좋을지 알아보는 시간을 가져보려고 합니다. 고민이라면 끝까지 읽어 주세요.

S&P500

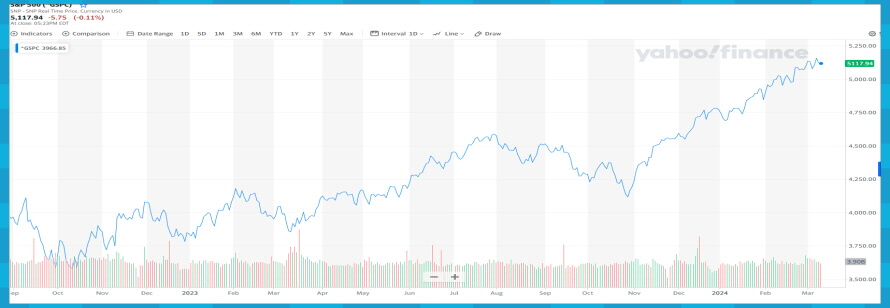

미국 주식을 이야기할 때 가장 먼저 떠오르는 것을 말하려고 하면 아마도 S&P 500을 빼놓고 이야기를 할 수가 없을 겁니다. 한국뿐만 아니라 전 세계적으로 가장 많이 투자하고 있는 상품이 아닐까 생각이 드는데요. 오죽하면 워런 버핏도 내가 죽으면 재산 90%를 S&P500에 투자하라는 유언을 남길 정도였습니다. 지금부터 한국에 상장된 S&P500 지수를 추종하는 한국판 S&P 500 종목 중에 어떤 상품에 투자할지 고민이시라면 지금 글을 보시면 정말 많은 도움이 되실 겁니다.

국내에 상장된 S&P500 ETF

국내에 상장된 S&P500 ETF 중에 파생 상품을 제외하고 나면 순수 S&P500을 추종하는 국내 ETF는 총 8개의 상품이 있습니다. ACE, ARIRANG, KOSEF, SOL, HANARO, KBSTAR, TIGER, WOORI 이렇게 8개의 한국판 S&P 500 ETF가 있습니다. 한국판 S&P 500을 투자할 때 가장 중요하게 생각해야 하는 세 가지 요소가 있는데요. 그건 바로 순자산 총액과 수익률 그리고 수수료입니다. 그러면 차례대로 자세하게 한번 알아보도록 할게요.

순자산 가치와 거래량 1위 TIGER 미국S&P500

미국 오리지널 S&P500 ETF인 SPY나 VOO의 경우 전 세계에서 투자할 수 있기 때문에 순자산의 가치가 한국판과 비교할 수 없을 정도로 큽니다. 그래서 하루 거래량 또한 정말 어마어마한데요. 즉 내가 언제든 쉽게, 내가 원하는 호가에 사고팔 수 있다는 이야기입니다. 하지만 한국판 S&P 500의 경우 대부분 국내에 거주하는 투자자만 투자를 하게 됩니다. 그렇기 때문에 순자산 가치가 낮으면 거래량이 적어 쉽게 사고팔 수 없게 되는 문제점이 생깁니다. 특히 적립식으로 장기간 열심히 모아가다 보면 어느 순간에 ETF 수량이 정말 많아지게 되죠.

| 국내에 상장된 S&P500 ETF 순자산 비교 | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구분 | TIGER | ACE | KBSTAR | SOL | ARIRANG | KOSEF | WOORI | HANARO |

| 순자산 | 22,663억 | 7,056억 | 2,505억 | 588억 | 154억 | 138억 | 71억 | 71억 |

그래서 순자산 가치 또는 거래량이 어느 순간 정말 중요한 투자 지표 중의 하나가 됩니다. 이러한 관점에서 보면 순자산 가치 1000억 이하는 투자하지 않는 게 좋다고 생각됩니다. 순자산 가치가 높은 ETF를 차례로 보면 TIGER가 2조 2000억으로 단연 1등입니다. 그다음은 ACE로 약 7000억 정도의 가치를 갖고 있는데요. 3등은 KBSTAR입니다. SOL은 순자산 가치가 588억으로 1000억 이하이지만 4등까지 선정해서 함께 비교해 보도록 하겠습니다.

수익률 1위 SOL 미국S&P500

| 국내에 상장된 S&P500 ETF 총 수익률 비교 | ||||

|---|---|---|---|---|

| 구분 | SOL | TIGER | ACE | KBSTAR |

| 1년 수익률 | 26.82% | 26.61% | 26.65% | 26.22% |

| 분배율 | 1.22% | 1.27% | 1.32% | 1.55% |

| 합계 | 28.04% | 27.88% | 27.97% | 27.77% |

다음은 수익률과 분배율입니다. ETF에 많은 지표들을 보면 괴리율과 추적오차 등 다양한 분석 지표들이 있습니다. 하지만 일정 기간 수익률을 확인해 보면 이러한 지표들이 수익률에 어느 정도 녹아있다고 생각하는데요. 그래서 간단하게 각 ETF의 수익률을 비교해 보겠습니다. 이때 배당률 또한 수익이기 때문에 같이 확인을 해주시면 정말 좋습니다. 1년 동안 수익률과 배당률의 합산을 보면 1등은 의외입니다. SOL로 28.04%입니다. 2등은 ACE로 27.97%로 1등인 SOL과 차이는 0.07% 차이였습니다. 3등은 TIGER가 26.61%입니다. 가장 낮은 최종 수익률을 기록한 ETF는 KBSTAR이었습니다.

수수료 기타비용 총보수 확인

마지막으로, 각 ETF의 수수료도 확인해 볼 건데요. 수수료 또한 수익률에 녹아 있겠지만, 우리가 1년만 투자를 하는 건 아니죠. S&P 500은 장기적으로 최소 5년에서 10년 이상을 바라보고 투자해야 합니다. 지금 당장의 수익률이 높기 때문에 수수료를 무시하게 되면 수익률에서 점점 수수료를 깎아 먹는 일이 발생하게 됩니다. 그래서 장기로 투자할 때는 수수료 또한 별도로 꼭 확인을 해줘야 합니다. 수수료를 확인할 때는 꼭 기타 비용까지 포함되어 있는 실부담 수수료를 확인해야 합니다.

수수료 1위 KBSTAR 미국S&P500

| 국내에 상장된 S&P500 ETF 실제 수수료 비교 | ||||

|---|---|---|---|---|

| 구분 | SOL | TIGER | ACE | KBSTAR |

| 총보수(연) | 0.050% | 0.070% | 0.070% | 0.021% |

| 총보수 비용(TER) | 0.140% | 0.140% | 0.140% | 0.100% |

| 실제 부담 비용 | 0.192% | 0.173% | 0.159% | 0.119% |

투자사에서는 일반적으로 총보수만 투자자에게 공개하기 때문입니다. 그래서 숨어있는 비용까지 확인하기 위해서는 금융투자협회에서 제공하는 자료를 직접 비교해 봐야 합니다. 기타 비용까지 합산한 실제 부담 수수료가 가장 낮았던 ETF는 KBSTAR로 0.119%였습니다. 다음은 ACE가 0.159%, 세 번째는 TIGER가 0.173%, 가장 수수료가 높았던 ETF는 SOL로 0.192%로 확인되었습니다. 그러면 최종적으로 앞으로 장기적으로 투자할 한국판 S&P500의 순위를 선정해 보겠습니다.

ACE 미국S&P500

| 국내에 상장된 S&P500 ETF 순위 | ||||

|---|---|---|---|---|

| 구분 | 1위 | 2위 | 3위 | 4위 |

| 순자산 | TIGER | ACE | KBSTAR | SOL |

| 수익률+분배율 | SOL | ACE | TIGER | KBSTAR |

| 수수료 | KBSTAR | ACE | TIGER | SOL |

가장 중요하다고 생각하는 지표마다 가산점을 부여했는데요. 예를 들면 순자산 가치가 높은 1등에게는 5점을 2등은 4점, 3등은 3점을 이런 식으로 부여하였습니다. 영광의 1위는 총 12점을 획득한 ACE 미국S&P500이 선정되었습니다. 2등은 총 11점을 획득한 TIGER였는데요. ACE는 순자산 가치와 수익률 그리고 수수료에서 모두 2등으로 선정이 되었습니다. 수익률에서도 1등과는 단 0.07% 차이였어요. 이 결과에 대해서 여러분들은 어떻게 생각하실까요?

국내 S&P500 vs 미국 S&P500

|

그러면 한국판 S&P 500을 투자할 때 항상 비교되는 ETF가 있습니다. 바로 미국 오리지널 S&P 500에 투자를 하면 되지 굳이 수수료도 더 비싸고 거래량도 더 적은 한국판 S&P 500에 투자해야 하는지 말이죠. 결론부터 이야기하면 계좌 종류에 따라 투자 방법도 달라져야 한다는 말씀을 드리는데요. 소득이 발생하는 직장인이나 자영업자, 프리랜서라면 연금계좌에서 한국판 S&P 500을 투자하는 게 좋습니다.

반대로 소득이 없는 주부, 학생인 경우에는 미국 S&P 500에 직접 투자를 추천해 드리는데요. 이유는 바로 연금계좌에서는 한국판 S&P 500을 투자하게 되면 최대 148만 원까지 세액공제 혜택을 볼 수가 있습니다. 또한 과세이연이 되기 때문에 언제든 내가 다른 ETF로 편하게 갈아탈 수 있다는 장점도 가지고 있어요. 세액공제 혜택만으로도 최대 16.5%의 수익률을 확정 지을 수 있는 엄청난 혜택인 거죠.

ISA? 연금계좌? IRP?

하지만 연금계좌에 치명적인 단점이 하나가 있습니다. 바로 세제 혜택을 본 금액은 연금 수령 가능 나이인 55세 전까지는 중도 해지하기가 정말 어렵습니다. 따라서 일반 계좌에서 투자하면 괜찮지 않을까? 하는 생각을 하시는 분들도 있는데요. 이것도 정말 조심해야 합니다. 바로 해외 추종 ETF를 매도하면 발생하는 수익은 배당세로 간주되어 부과되기 때문입니다. 이자, 배당소득이 연간 2000만 원을 초과해 금융소득 종합과세에 해당하게 되면 근로소득 등 다른 소득과 합산해 다음 연도 5월에는 종합소득세 신고를 해야 하기 때문이죠.

|

그래서 이런 분들에게는 ISA 계좌를 활용해서 투자하는 걸 추천해 드리고 싶습니다. 사실 앞에서 본 수익률, 수수료, 배당률 다 중요하지가 않습니다. 이보다 정말 더 중요한 것이 있는데요. 바로 꾸준하게 내가 장기적으로 투자를 해 나가는 것입니다. 5년, 10년 장기투자를 할 때 비로소 S&P 500의 연평균 수익률을 복리로 누릴 수가 있게 되는 거죠. 5년이 지난 후, 10년이 지난 후에 수익률을 보게 되면 S&P 500이 정답이었다는 걸 알게 되었습니다. S&P 500이 왜 좋은지? 왜 우리가 꼭 포트폴리오 안에 S&P 500을 넣어야 하는지? 그 이유가 궁금하신 분들은 지난 S&P 500의 역사를 보고 오시면 S&P 500에 대한 생각이 바뀔 수 있을 것입니다.

여기까지 한국판 S&P500에 대해서 알아보았는데요. 하루에 한 잔 커피 사 먹을 돈으로 일주일에 1주라도 S&P500을 사 모아 가는 건 어떨까요? 아마 10년 후에는 평생 마실 커피값을 벌어다 줄 겁니다. 국내판 S&P 500 ETF 비교는 여기서 마치고요. 읽어 주셔서 감사합니다.

한국판 SCHD ACE/SOL/Tiger/SOL(H)/+3%/+7% 미국배당다우존스

편하게 우리가 슈드라고 부르죠. SCHD 한국판 ETF는 매월 분배금을 지급합니다. 대표적인 한국판 SCHD ETF 6종의 2024년 2월 분배금을 정리해 보겠습니다. 6개의 종목은 ACE 미국배당다우존스, SOL 미국

trajectory.tistory.com

미국 ETF, 국내 상장 미국 ETF 세금과 세율 비교

지난 글에서 S&P500을 추종하는 미국 ETF VOO와 국내에 Tiger 미국S&P500 ETF를 비교해 보았습니다. 3년간 수익률을 기준으로 1000만 원을 투자했을 때 모의 계산 금액은 VOO 1517만 원, 타이거 1506만 원으로

thesea76.tistory.com

TIGER 미국배당다우존스/TIGER 미국배당+3% 7%프리미엄다우존스

이번 시간에는 미국배당 다우존스 종목 중에서 TIGER에서 운영하고 있는 미국배당 다우존스와 +3% 프리미엄, +7% 프리미엄 다우존스 종목들에 대해 알아보는 시간을 가져보겠습니다. TIGER 미국배당

thesea76.tistory.com

'투자 공부 > 국내 ETF' 카테고리의 다른 글

| 국내 S&P500 ETF 국내 나스닥100 ETF 9개 자산운용사 총비용 비교 (1) | 2024.04.01 |

|---|---|

| KBSTAR 버크셔포트폴리오TOP10 기초지수 비교 (0) | 2024.03.13 |

| SCHD TIGER 미국배당다우존스 +3% +7% 프리미엄다우존스 비교 (0) | 2024.03.13 |

| TIGER 미국30년국채프리미엄액티브(H) ACE액티브(H) SOL커버드콜(합성) (1) | 2024.03.12 |

| 한국판 SCHD ACE/SOL/Tiger/SOL(H)/+3%/+7% 미국배당다우존스 (0) | 2024.03.11 |

댓글