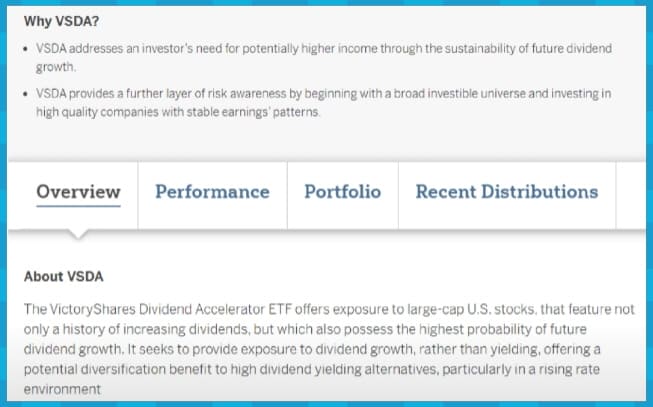

오늘은 월배당을 지급하면서 동시에 배당이 성장하고 있는 ETF VSDA에 대해서 알아보도록 하겠습니다. 먼저 VSDA의 기본 정보를 보면, VSDA는 설립된 지 무려 130년이나 되는 빅토리 캐피탈에서 운영하는 배당 ETF로, 과거의 배당금 증가 이력뿐만 아니라 미래 배당금 증가 가능성이 높은 미국의 중대형주에 투자합니다. 따라서 현재 배당금보다 잠재적으로 더 높은 배당금을 기대하는 투자자에게 적합하다고 할 수 있겠습니다.

VSDA ETF

| VSDA ETF | |||

|---|---|---|---|

| 티커 | VSDA | 운용규모 | 한화 약 3200억 원 |

| 운용사 | 빅토리 캐피탈 | 하루 거래량 | 1만 5천 주 |

| 상장일 | 2017년 4월 18일 | 분배율(배당률) | 1.97% |

| 총수수료 | 0.4% | 분배주기 | 매월 |

| 기초지수 | Nasdaq Victory Dividend Accelerator Index | ||

VSDA는 2017년 4월 18일에 성장하였고, 운용 규모는 2억 4천만 달러로 한화 약 3200억 원 규모입니다. 최근 3개월 하루 평균 거래량은 1만 5천 주 정도이고, 총수수료는 0.4%, 분배율은 최근 12개월 기준으로 1.97%입니다. 보시다시피 규모가 그렇게 큰 ETF가 아니기 때문에 거래량은 적은 편에 속하고, 총수수료도 일반적인 패시브 ETF에 비해서 높은 편입니다.

기초 지수

|

|

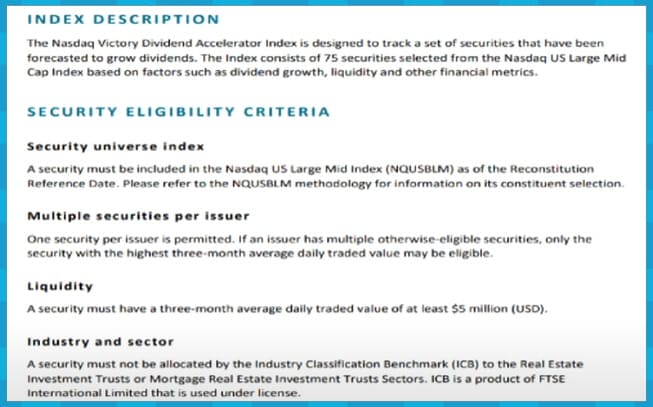

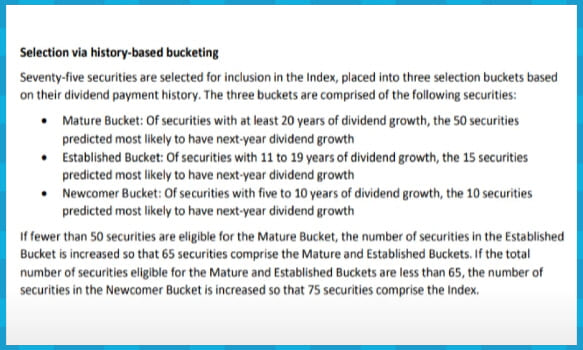

다음으로, ETF에 있어 가장 중요한 기초지수인 Nasdaq Victory Dividend Accelerator Index를 분석해 보겠습니다. 우선 해당 지수는 기본적으로 미국 나스닥 US 중대형주 지수에 포함된 종목 중에서 75개 종목에 투자합니다. 포함되는 종목들은 모두 3개월 하루 평균 거래량이 500만 달러를 넘어야 하며, 리츠 기업을 제외하고, 최소 5년 이상 배당 성장을 한 기업이어야 합니다. 그리고 추가로 배당금 지급 중단 등이 있어서는 안 되고, 최근 10년 평균 순이익이 흑자여야 합니다. 지수는 매년 4월 초에 종목을 신규 편입하거나 편출하는 리밸런싱을 진행하며, 1월, 4월, 7월, 10월에는 종목당 가중치를 변경하는 비중 조정을 진행합니다.

종목 선정

|

|

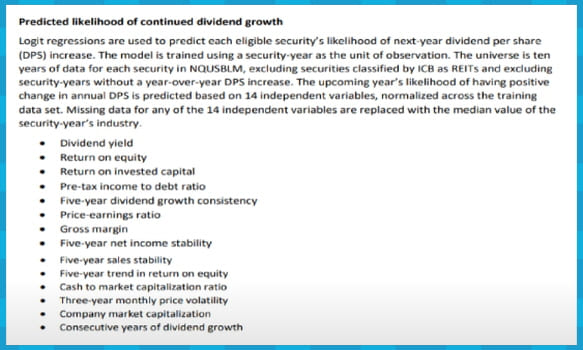

이제 구체적으로 종목을 선정하는 과정을 살펴보면, 우선 배당률, ROE, ROIC, 이익 대비 부채 비율, PER, 매출 총 이익률, 배당 연속 인상 연수 등 총 14개의 요소들을 바탕으로 향후 배당금 증가 가능성을 예측한다고 하고, 그다음은 배당 성장 기간별로 종목을 최종 선정합니다. 이는 총 3가지로 나뉘며, 첫 번째 만기 버킷에서는 20년 이상 배당 성장 종목 중 앞에서 본 배당금 증가 가능성이 높은 종목 50 종목을 포함하고, 두 번째 확립 버킷에서는 11년에서 19년 배당 성장 종목 중 향후 배당금 증가 가능성이 높은 15 종목을, 세 번째 신인 버킷에서는 5년에서 10년 배당 성장 종목 중 향후 배당금 증가 가능성이 높은 10 종목을 포함하게 됩니다. 이렇게 총 75 종목에 투자한다고 보시면 되겠습니다.

대표 종목

|

|

그리고 종목별 비중도 버킷별로 가중치가 다르게 부여되는데요. 만기 버킷 종목에서는 배당률에 75%를 곱하고, 10년 순이익 안정성 점수에 25%를 곱한 것을 서로 더해 0.25에서 4 사이의 점수를 부여합니다. 확립 버킷 종목에서는 각각 50%, 50%를 곱하여 서로 더하고, 신인 버킷 종목에서는 각각 75%, 25%를 곱하여 서로 더합니다. 이렇게 부여된 점수에 따라 비중을 결정하고, 한 종목당 비중은 4%를 초과할 수 없고, 0.25% 미만으로 떨어질 수 없습니다. 앞의 절차를 따라 구성된 지수를 추종하는 VSDA의 현재 구성 종목을 살펴보겠습니다.

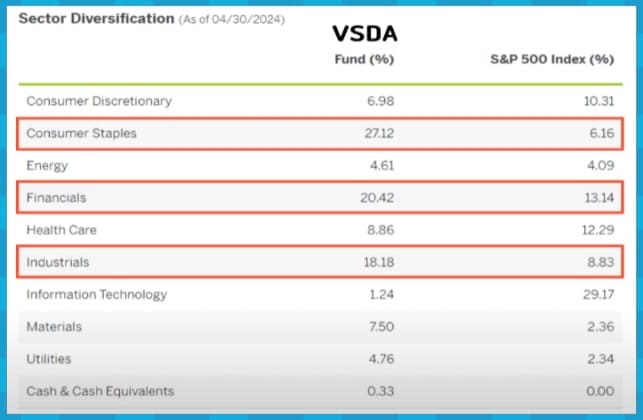

비중 1위에는 담배 회사로서 고배당을 지급하는 알트리아가 있고, 2위에는 개인 위생용품을 제작 판매하는 킴벌리 클라크, 3위에는 유틸리티 기업인 듀크 에너지가 있습니다. 이외에도 베스트 바이, 메드트로닉 등 성장성이 높은 종목보다는 성숙기에 접어든 기업들이 상위에 많이 위치해 있습니다. 다음으로, 섹터별 비중을 보겠습니다. 필수 소비재, 금융, 산업재 섹터의 비중이 S&P500에 비해 확실히 높다는 것을 알 수 있고, 정보기술 섹터의 비중은 1%대로 28%가량이나 낮다는 것을 알 수 있습니다. 따라서 기술주 비중이 높은 포트폴리오에 편입하기 상당히 좋은 배당성장 ETF가 될 수 있겠습니다.

배당금 내역

|

|

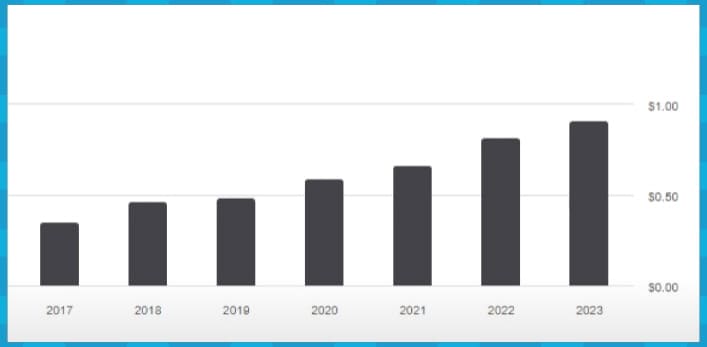

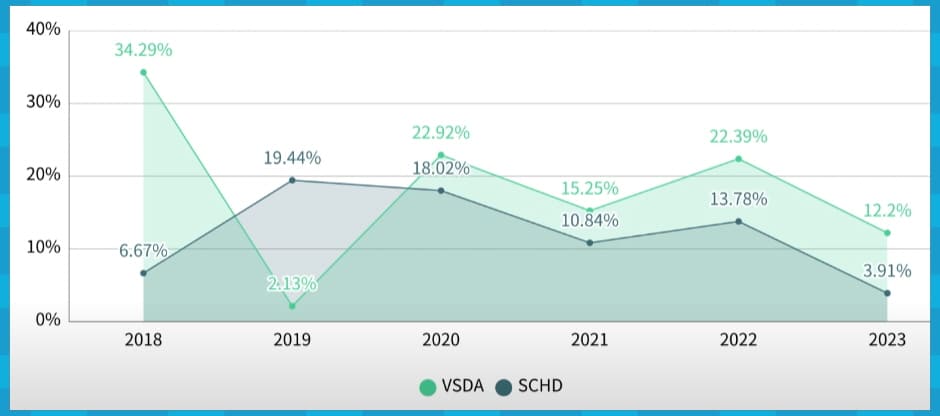

다음으로, 배당 관련 내용을 보면 VSDA의 현재 분배율은 1.97%이고, 분배금은 매달 중순에 지급하고 있습니다. 지금까지의 월간 분배 내역을 보면 분배금이 증가하는 것이 뚜렷하게 보이지 않지만, 연간 분배금 내역으로 보면 분배금이 굉장히 잘 증가하는 추세에 있다는 걸 알 수 있습니다. 참고로 22년도에서 23년도 사이에 분배금 성장률은 12.2%를 기록하였고, 전년 대비 배당성장률 그래프를 보더라도 상장 이후 한 번도 역성장 없이 분배금이 계속 증가하였습니다.

2017년에는 분배금이 5월부터 지급되었기 때문에 2018년 성장률이 높게 나왔지만, 이를 감안하더라도 2020년도부터 분배금 증가가 굉장히 뚜렷하게 이루어지고 있습니다. 실제로 대표적인 배당성장 ETF인 SCHD와 비교해 봐도 2020년도부터는 매년 더 높은 배당 성장률을 보이고 있습니다. 현재의 분배율은 SCHD가 1.4% 정도 더 높지만, 배당 성장률을 SCHD가 매년 10%, VSDA가 매년 15%를 한다고 가정하면, 투자 21년 이후부터는 VSDA의 분배금이 더 많아집니다.

차트 비교

|

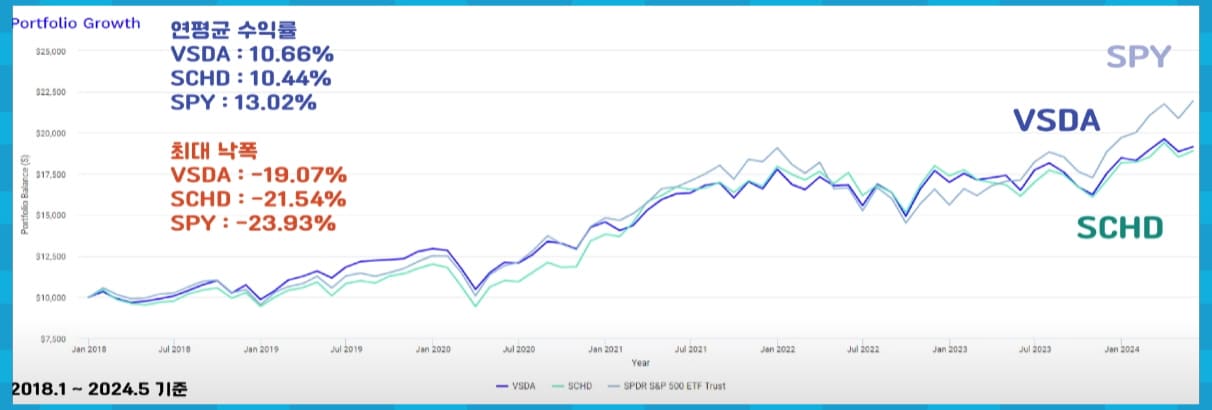

마지막으로, 과거 수익률을 SCHD, SPY와 비교해 보겠습니다. 연평균 수익률은 SPY가 가장 높고, 그다음은 VSDA, SCHD 순입니다. 그래프를 보면 어느 정도 비슷한 수익률을 기록해 오다가 최근 빅테크 위주로 큰 상승이 나오면서 차이가 크게 벌어진 것으로 보입니다. 최대 하락률인 최대 낙폭은 SPY가 가장 크고, VSDA가 가장 작습니다. 즉 VSDA는 수익률은 SPY에 비해 밀리지만, 안정성은 충분히 뛰어나다는 것을 알 수 있습니다. 또한 최근 과거 수익률을 포함해서 배당 성장률과 월배당을 지급한다는 것을 감안하면 SCHD에 비해서도 딱히 밀리지는 않는 것 같습니다. 실제로 최대 낙폭 그래프에서도 거의 모든 구간에서 가장 안정적인 모습을 보이고 있습니다.

요약

여기까지 월배당을 지급하면서 동시에 배당 성장이 이루어지고 있는 ETF인 VSDA에 대해서 알아보았습니다. VSDA는 SPY에 비해 확실히 필수 소비재, 산업재, 소재 등의 섹터 비중이 높고, 정보기술 섹터의 비중이 낮은 만큼 섹터 분산용으로도 충분히 활용할 만한 ETF인 것 같습니다. 여기에 배당성장률과 월배당, 안정성까지 고려하면 배당성장 ETF로 전혀 손색이 없어 보입니다. 이상으로 도움이 되셨길 바라며 글을 마치도록 하겠습니다. 해당 글의 영상 주소는 다음과 같습니다. 감사합니다.

한국판 SCHD ACE/SOL/Tiger/SOL(H)/+3%/+7% 미국배당다우존스

편하게 우리가 슈드라고 부르죠. SCHD 한국판 ETF는 매월 분배금을 지급합니다. 대표적인 한국판 SCHD ETF 6종의 2024년 2월 분배금을 정리해 보겠습니다. 6개의 종목은 ACE 미국배당다우존스, SOL 미국

trajectory.tistory.com

SCHD TIGER 미국배당다우존스 +3% +7% 프리미엄다우존스 비교

국내에 상장된 월배당 ETF 중에 고배당으로 인기가 많은 ETF를 분석해 보겠습니다. 분석할 종목은 TIGER 미국배당+3%와 +7% 프리미엄다우존스입니다. 미국에 상장된 SCHD의 국내 버전이 미국배당다우

trajectory.tistory.com

KODEX 미국배당+10%프리미엄다우존스 ETF 추종지수 비교

오늘은 2024년 5월 28일 출시되는 KODEX 미국배당+10%프리미엄다우존스 ETF에 대한 소식을 들고 찾아왔습니다. 근래에 커버드콜 ETF가 많이 출시되고 있는데요. 모두 높은 배당을 내세우며 프리미엄을

trajectory.tistory.com

'투자 공부 > 해외 ETF' 카테고리의 다른 글

| 미국 배당 ETF TOP5 비교 배당성장 SCHD 월배당 PFF 커버드콜 QYLD (1) | 2024.06.13 |

|---|---|

| BALI 블랙록 출시 액티브 ETF 배당 분배금 분배율 수익률 ROC (1) | 2024.06.12 |

| 글로벌 테크 주식 투자 IXN ETF 특징 운용 규모 수수료 배당 수익률 (0) | 2024.06.05 |

| 미국상장 일본 ETF SCJ DFJ DXJS EWJV GSJY FJP JPAN (0) | 2024.05.23 |

| 미국상장 일본 ETF EWJ BBJP JPXN EZJ EWV FLJH DBJP HEWJ (0) | 2024.05.23 |

댓글